1.1. 产品线:创新性强的高值耗材平台型公司

创新性强的高值耗材平台型公司。1998 年,公司以心血管支架起家,廿载创新发展,产品已覆盖心血管、骨科、心率管理、动脉及外周介入、神经介入、心脏瓣膜、机器人、电生理、眼科、医美等众多领域,成为国内创新领先的高值耗材平台型公司。

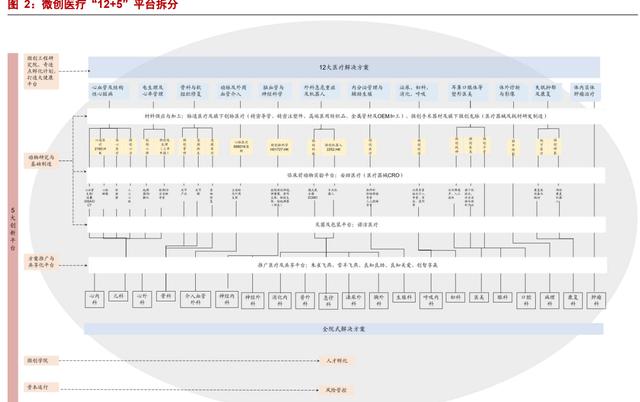

“12+5”平台搭建基本完成。公司横向扩宽产品线,打造12 大产品线及全院式的解决方案,产品覆盖心血管及结构性心脏病、电生理及心率管理、骨科与软组织修复、动脉及外周血管介入、脑血管与神经科学、外科急重症及手术机器人、内分泌管理与辅助生殖、泌尿/妇科/呼吸和消化、耳鼻喉眼体等塑性医美、眼科、体外诊断与影像、失眠抑郁及康复、体内实体肿瘤治疗等 12 个方向,基本覆盖院内所有科室。纵向加深产业链,打造 5 大创新平台,提升公司软实力。包括材料供应与加工、临床前动物实验、灭菌及包装以及医疗推广平台等,形成上下游一体化,公司进一步搭建人才培养和资本运营平台,加强公司软实力。

2022 将成拐点,公司进入产品快速商业化、渐趋盈利的时期。1998 年至今,公司经历了单一产品线、研发+并购多产品线布局的时期,而今12 条产品线布局基本完善,2020-2021 年颅内支撑导管、外周药物球囊、二代 TAVI(经导管主动脉瓣置入)、DSA、OCT 设备及导管等产品纷纷获批,2022 年图迈腔镜手术机器人获批,鸿鹄骨科手术机器人、MRI 兼容起搏器、颅内取栓支架等前期大量研发投入的产品也有望获批。我们认为,2022 年将成为公司成长性拐点的一年,前期投入较大的多产品获批,成为驱动业绩增长的因素,公司盈利可期。

1.2. 销售区域:商业化与出口能力强的器械龙头

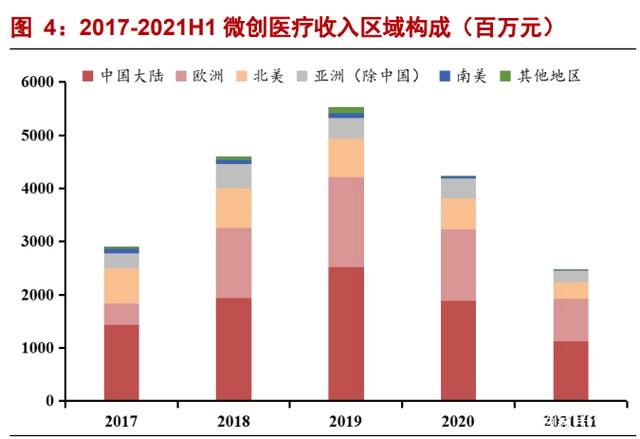

商业化与出口能力强的医疗器械龙头企业。我们认为在国内鼓励创新、高值耗材集采的当下,公司的全球商业化能力与创新性能至关重要,2017-2020 年公司整体销售额42-55 亿元,出口占比近 50%,公司销售覆盖全球 80 多个国家和地区,且出口以欧美为主,产品质量领先、全球商业化能力强。(报告来源:未来智库)

我们认为,2023 年心率管理有望成为收入占比最高的板块,营收占比27%。2020年,冠脉介入(血管用器械)、骨科器械与心率管理产品收入占比分别为22%、31%、28%。公司心率管理板块高端起搏器——MRI 兼容起搏器即将获批,或将成为国内首个获批的高端起搏器厂商,收入增速可期。我们预计,2021-2023 年公司冠脉介入、骨科器械与心率管理板块 CAGR 分别为 27.5%、28.4%、38.3%,至 2023 年收入占比分别为15%、24%、27%,心率管理有望成为公司收入占比最高的板块。

2.1. 高端起搏器将获批,推动心率管理收入CAGR38.3%

MRI 兼容起搏器即将获批,或将成为国内首家获批的高端起搏器厂商。2018年,公司收购 LivaNovaCRM 业务,2019 年起搏器销售额 14.6 亿元,同比增长32%。LivaNova起搏器中国市占率 3%,排名第五。依托 LivaNova 的研发优势,公司布局高端起搏器。我国高端起搏器主要被海外龙头占据,国内仅有微创医疗、先健科技(与美敦力合作)在研,其中微创的 MRI 兼容起搏器预计 2022 年获批,或将成为国内首家高端起搏器厂商,放量可期。

渗透率不足 8%,2023 年或有 4-5 倍销量空间。中国心血管医疗器械产业创新白皮书2021 数据显示,我国约有 100 万心动过缓患者(植入心脏起搏器是唯一有效的治疗方式),每年新增患者 30 万-40 万人,结合我国 8 万左右的起搏器植入量,起搏器的渗透不足8%。2021 年起搏器各省间集采依次开启,起搏器渗透率逐渐提升。参考2021 年支架集采落地后,支架高于集采量 2-3 倍的供应量,至 2023 年,得益于集采带来的渗透率提升、供应商的增加,起搏器渗透率或有 2-3 倍的提升空间。综合计算需求增长与渗透率提升,我们认为 2023 年起搏器的销量或能达 30-40 万台,有 4-5 倍销量空间。

集采降价有限,我们认为触及公司出厂价的可能不大。国内起搏器国产化率约5%,集采降幅有限。山东省、江苏省、陕西八省联盟等带量采购结果显示,迄今MRI 兼容起搏器最低报价约 1.89-1.99 万元,非 MRI 兼容起搏器除乐普医疗报价较低1.29万元,其他厂家报价均在 1.61-1.82 万左右,报价相对集中,且均未触及出厂底价。我们认为,起搏器尚处于非完全竞争市场,国内需求端议价权明显弱于供应端,为保持产品的优质性、可选择性及国内创新的积极性,触及生产企业出厂底价的可能不大。

高端起搏器放量,2021-2023 年起搏器国内收入 CAGR204%。我们以现有集采最低报价的 90%来计算公司 MRI 兼容起搏器的出厂价,参考公司MRI 兼容起搏器在欧洲首年获批便有 2-3 万台的销量,得益于起搏器带量采购带来渗透率、国产企业市占率的提升,我们预计 2022-2023 年,公司国内 MRI 起搏器销量 1.5-4 万台,拉动2021-2023年起搏器国内收入 CAGR204%。

海外渠道广阔、产品完善,拉动 2022-2023 年该板块海外20%稳定增长。公司并购的 CRM 板块在欧洲有良好的销售渠道,2019 年,海外起搏器收入14 亿元,同比增长34%,主要拉动为 MRI 兼容起搏器欧洲获批;2020 年受疫情影响收入回撤21%。2021年,公司具备蓝牙及远程监控功能的起搏器获得 CE 认证,与海外龙头相比,心率管理产品线已相对完善,我们认为,类比 MRI 兼容起搏器在欧洲的拉动,蓝牙起搏器也将拉动公司海外销售增长,参考 2018-2020 年销量情况,给出公司心率管理产品海外销量2022/2023年15-20%的稳步增长,带动该板块海外收入年同比增长率约20%。

综上,我们认为,国内高端起搏器放量拉动心率管理收入增长,2022/2023年同比增速 37.5%、39.1%。获益于国内起搏器渗透率低、市场空间巨大、高端起搏器国产供应商为零,搭配公司强商业化能力,我们认为 2022 年公司高端起搏器一旦获批,放量可期。2021-2023 年起搏器国内收入 CAGR 有望达 204%,拉动心率管理板块收入同比增长20.0%、37.5%、39.1%,营收占比由 2020 年的 22%提升至 2023 年的27%,成为三大核心业务中增速最快、营收占比最高的板块。

2.2. 骨科关节集采,市占率提升 5 倍,放量可期

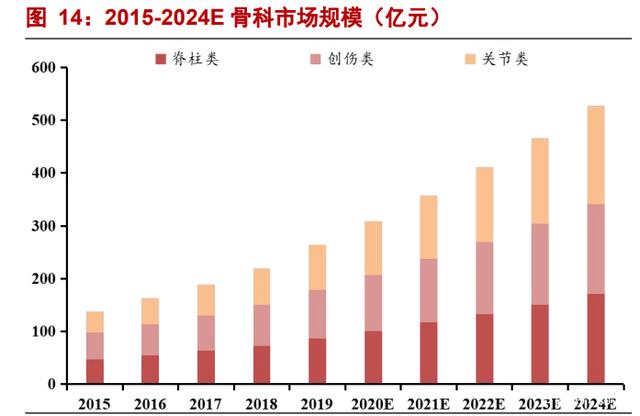

集采扩大国内市占率、海外销售稳步提升,2022/2023 年骨科收入有望维持25%-35%的稳定增长。骨科是公司 2020 年收入占比最高的业务,占比31%,公司产品线完善,覆盖脊柱、创伤、关节等,主要为关节产品。自 2013 年并购Wright 关节业务,2017-2019年,微创骨科收入海外 CAGR2.0%,国内 CAGR41.3%。2020 年,受全球疫情影响,公司骨科收入回撤 19%。2021 年,公司关节集采中标,国内市占率由0.6%提升至3%。我们认为随着全球疫情的常态化、公司产品的多元化以及国内集采带来市占率的提升,2022/2023 年公司骨科收入有望实现 25%-35%的稳定增长。

集采中标,国内市占率提升近 5 倍,带动放量。公司国内关节产品获批较晚,2019年脊柱创伤产品、半髋关节、全膝关节国内获批,2020 年国产首个全膝关节获批,集采中标利好公司拓展国内市场,中标量 1.5 万套,市占率提升至3.0%,提升近5倍。疫情前,即 2017-2019 年,公司国内关节销量 CAGR 约为 40%,参考市占率提升比例,我们给出 2022-2023 年国内关节销量 150%-200%的同比增长,在国内实现快速放量。

材料创新提升海外销量,2022/2023 年销量有望增长10%-15%。公司通过并购美国wright 关节业务完善了骨科产品线和海外销售布局,得益于Wright 的产品渠道,公司骨科海外销售占比约为 88%。纵观全球骨科产品的发展趋势,重要更新主要在材料创新,从早期金属材料逐渐向金属合金、陶瓷、高分子材料及可吸收材料发展,对于材料的耐磨性、稳定性、生物相容性等要求越来越高。公司积极探索骨科材料创新,独创耐磨性更好、成本更低的黑晶材料。我们认为,随着疫情的常态化、公司产品的多样化及海外渠道的拓展,参考公司疫情前海外销量 10%左右的同比增长率,低价位产品的推出、渠道的拓宽将带动海外骨科 2022/2023 年销量 10%-15%的同比增长。

综上,我们认为,公司骨科板块的增长点:(1)材料创新进一步打开海外市场,海外销量维持年同比 10%-15%的稳步增长;(2)国内集采中标,市占率扩大5倍,加之骨科机器人等新产品协同,国内有望实现 150%-200%的销量同比增速,促进公司骨科收入增长。我们预计,2022/2023 年,公司骨科板块收入增速约为25.7%、31.2%,至2023年该板块收入占比约为 24%。

2.3. 冠脉支架销量破百万,集采后实现加速放量

集采拉动支架快速放量,收入有望恢复集采前水平80%以上。公司冠脉介入主要产品为支架、球囊,2021 年布局 DSA 与 OCT 产品,2020 年板块收入占比22%。2016-2019年收入复合增速为 18%,2020 年受集采和疫情影响,收入回撤至9 亿元,同比变动-48.8%。2021 年集采中标的冠脉支架销量破百万,远高于 26 万的集采意向量,我们认为,得益于集采加速放量、海外渠道拓展、新产品迭代,公司有望逐步走出集采影响,2022/2023年该板块收入增速或有 20%-30%,至 2023 年有望恢复集采前收入水平的80%以上。

集采带动渗透率、市占率提升,国内支架销量增速有望扩大2-3 倍。2020年11月,首批冠脉支架全国集采结果发布,共有 8 家企业的 10 款产品中标,公司firebird2和firekingfisher 中标,中标价分别为 590 元和 750 元,占集采中标量的36%,成为支架采购量最高的公司。我们认为,集采短期影响过后:

(1)PCI 渗透率有望进一步提升。与发达国家相比,我国 PCI 渗透率较低,且有快速增长趋势,2019 年每百万人PCI 手术量729台,同比增长 11%。我们认为集采降价将进一步提升 PCI 手术渗透率,进而提升支架使用量。

(2)公司市占率逐步提升。集采前公司支架市占率(按使用量)23%,集采量占比增长至 36%。2021 年公司 firebird2 和 firekingfisher 销量约100 万根,远超集采意向量26 万根。我们认为集采降价幅度过大,部分海外企业及小公司会逐步退出,公司市占率有进一步提升趋势。综上,我们认为公司国内支架销量有望实现集采前2-3 倍的同比增速,即 2022/2023 年销量保持 30%-40%的增长。

海外 firehawk 销量增速有望恢复,同比增长 50%。公司高端支架firehawk战略性放弃集采,主要布局海外。2017-2019 年,我们拆分出 firehawk 销售收入与销量CAGR约为50%。2020 年,受疫情以及集采不确定性影响,firehawk 销售收入有所回撤。2021年,firehawk 进一步向海外推进,已经进入 40 多个国家和地区,销售量约20 万根,增速20%-30%。我们认为随着疫情的常态化、集采的落地以及firehawk 海外布局的进一步深化,firehawk 销量有望恢复集采前增速,我们给出 2022/2023 年firehawk 销量50%左右的增长。

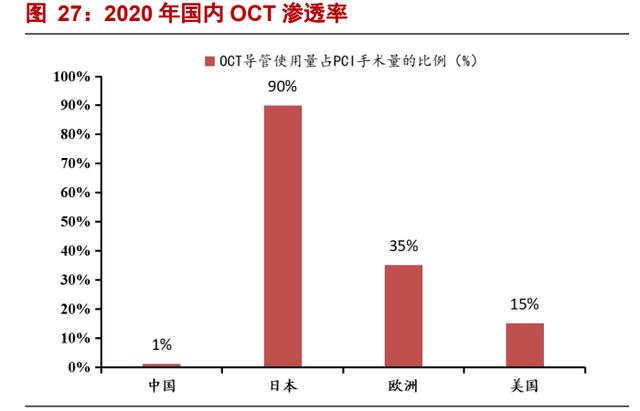

OCT 市场 25 倍空间,2025 年公司或有 1-2 亿市场。与现有PCI 手术前和术中观察设备 DSA 相比,光学相干断层成像(OCT)可以高清晰地展示三维血管结构,克服了DSA 仅能二维成像的不足,全程精准地指导 PCI 手术,受到越来越多临床专家的认可,进入中国、欧洲、美国等地的临床指南。2020 年我国 OCT 市场规模仅3.8 亿元,渗透率仅为 1%,与日本 90%渗透率、美国 15%渗透率相较,渗透率极低。据中国心血管医疗器械产业创新白皮书估算,至 2025 年,我国 OCT 有 25 倍增长空间。2021 年公司并购的阿格斯 OCT 设备及成像导管获批,参考 DSA 国产 2%-3%的市占率,公司OCT设备至2025年或有 1-2 亿市场空间。

综上,我们认为冠脉介入板块短期的主要增长点:(1)Firehawk 的海外销售量保持50%左右的稳步增长;(2)集采带动支架渗透率和公司市占率的提升,2022/2023年国内中标支架销量有望保持 30%-40%的增长;我们预测,2022/2023 年,公司冠脉介入板块收入将恢复 20%-30%的稳步增长,2023 年该板块收入占比约15%。(报告来源:未来智库)

主动及外周介入占比最高,神经介入增长强劲,手术机器人即将进入收获期。2018-2020 年,公司主动脉及外周介入、神经介入营收快速增长,年复合增长率分别为36.5%、30.6%,2020 年营收分别为 4.47 亿元、2.15 亿元,营收占比达11%、5%。我们认为,2022-2023 年,主动脉及外周介入、神经介入两大板块依然保持高营收占比;手术机器人一旦获批,将成为增长最快的新增板块。至 2023 年,主动脉及外周、神经介入、心脏瓣膜、机器人板块收入占比分别为 13%、9%、6%、5%。

3.1. 外周放量,主动脉及外周介入维持13%-14%高营收占比

CAGR36.8%,有望维持 13%-14%高营收占比。心脉医疗为微创旗下主要生产销售主动脉及外周介入产品的子公司,2020 年科创板上市,2018-2020 年,每年营收同比增速均达 40%以上,2020 年,营收占比 11%,为新增业务中营收占比最高的板块。公司的主动脉产品主要为胸、腹主动脉支架,2020 年主动脉支架营收占比83.5%。外周介入产品主要为药物球囊,高压球囊、静脉支架、腔静脉滤器、取栓系统等产品在研。得益于主动脉销量的稳定增长以及新产品的放量,我们认为 2021-2023 年,该板块CAGR36.8%,有望实现 13%-14%的高营收占比。

主动脉介入手术 CAGR18.6%,主动脉支架用量小、短期全国集采可能性不大。随着高血压导致主动脉瘤和主动脉夹层发病率的增长,我国主动脉介入支架市场规模稳定增长,2015-2018 年主动脉介入手术量从 1.8 万台增长至3.0 万台,年复合增长率18.6%。但整体来看,主动脉疾病致死率高、且支架年植入量不足十万,全国集采可能性较小。我们统计了目前高值耗材的集采情况,冠脉、骨科等全国集采的产品临床用量均超百万,而用量较小、致死率较高的耗材主要以省间集采为主,且降价一般不会触及出厂价。我们认为,若公司主动脉产品省间集采,对公司营收影响不会太大。

疫情下逆势增长 42%,我们认为 2022/2023 年将维持30%-40%的营收增长。公司主动脉支架增长强劲,2016-2020 年一直保持强势增长,收入CAGR42.6%,尤其在2020疫情严峻、手术量下降的情况下,依然保持 42%的收入增长,产品增长趋势显著。2022年1 月 25 日,心脉医疗发布业绩预告,2021 年业绩同样保持40%-50%的增长,主要为主动脉支架拉动。我们认为,2022-2023 年,主动脉支架仍会呈现稳步增长态势,年收入同比增长维持 30%-40%的增长水平。

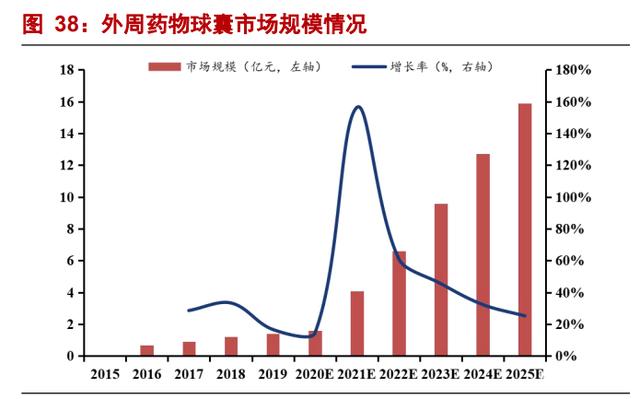

外周介入药物球囊获批,将进入快速放量期,收入同比增速60%-90%。外周疾病发病率高、治疗率低,市场规模快速增长。2019 年,中国外周药物球囊市场规模1.4亿元,

frost&sullivan 预测 2025 年市场规模达 15.9 亿元,2019-2025 年复合增长率50%。外周介入市场主要为海外龙头占据,公司外周药物球囊 2020 年获批,为国内三家获批厂商之一,得益于市场规模高速增长、公司强商业化能力,公司产品将快速放量,2022-2023年外周球囊将保持 60%-90%的收入增速。同时,公司高压球囊、静脉支架、腔静脉滤器、取栓系统等产品,预计 2023 年前将依次获批,随着产品线完善,公司外周介入产品将填补国内外周介入空白市场,营收迅速增长。

综合主动脉支架 30%-40%的稳定增长,外周介入 60%-90%的同比增速,2021-2023年,公司主动脉及外周介入板块有望实现收入 CAGR36.8%,维持13%-14%的高营收占比。

3.2. 神经介入收入 CAGR50%-60%,蓝海市场放量可期

国内神经介入龙头,收入 CAGR50%-60%。随着人口老龄化,国内脑卒中发病率越来越高。2020 年,中国神经介入市场规模 58 亿元,2015-2020 年CAGR16%;frost&sullivan预测 2025 年市场规模 144 亿元,2020-2025 年 CAGR20%;神经介入国产化率整体约为7%,其中微创脑科学(公司主要研发、生产、销售神经介入产品的子公司)在国内厂家中销售占比 57%,为国内首位。公司产品覆盖通路类、出血类和缺血类产品,产品线相对完善。2022 年,公司颅内取栓支架有望获批,产品线进一步补充。参考疫情前2017-2019年神经介入板块营收 CAGR40%-50%,得益于神经介入整体市场规模的增长、公司产品的获批,我们认为 2021-2023 年板块收入 CAGR 有望实现50%-60%的同比增长,至2023年占公司总收入 9%,相较 2020 年占比提升 4%。

3.3. 手术机器人渐入收获期,2023 年或有5 亿收入体量

全球唯一覆盖全科手术机器人产品的公司。微创手术机器人是微创医疗旗下研发、生产、销售手术机器人的公司,是全球唯一一家覆盖五大主要和快速增长的手术专科(即腔镜、骨科、泛血管、经自然腔道及经皮穿刺手术)手术机器人产品组合的公司。公司三大旗舰产品为图迈腔镜手术机器人、蜻蜓眼三维电子腹腔内窥镜及鸿鹄骨科手术机器人,其中图迈与蜻蜓眼已获批。

中国手术机器人市场规模,年复合增长率 44%。2020 年,中国手术机器人市场规模为 425.3 百万美元,frost&sullivan 预测 2026 年中国手术机器人市场规模为3840.2百万美元,年复合增长率 44.3%。

获批厂家少、政策支持,公司产品一旦获批,或快速占领市场。截至2022年1月,国内腔镜手术机器人仅达芬奇、微创图迈、威高获批,其中四臂机器人仅达芬奇与微创图迈。关节置换手术机器人仅 RIO 获批,公司的鸿鹄骨科手术机器人是唯一在注册阶段的产品。且国家出台多项政策鼓励手术机器人在临床中的应用,2021 年4 月与2021年8 月,北京、上海将手术机器人相关术式及相关耗材纳入医保,欲打破手术机器人价位过高难以应用的现状。我们认为,一旦公司商业化成功,将有效填补国内手术机器人的市场空白,快速占领国内市场。

公司商业化能力强,2023 年手术机器人有望实现 5 亿元收入。我们认为,手术机器人厂家发展需要重要评估两点因素:(1)产品创新性;(2)公司商业化能力。从产品创新性来看,公司腔镜手术机器人对标达芬奇,可以实现四臂操作;关节置换机器人也将成为首个获批的国产厂商。从商业化能力来看,手术机器人作为创新产品,市场教育和公司推广能力至关重要,微创手术机器人背靠微创医疗,有院内渠道优势,一旦获批,将迅速进院推广。我们认为,2023 年为公司图迈、鸿鹄机器人的放量初年,参考达芬奇年 50-60 台的装机量,由于公司新获批需要经历一段市场推广期,我们给出各25-35台的销售,有望实现 5 亿元的营收。

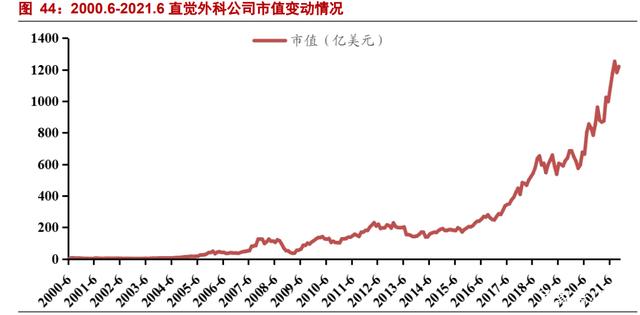

可比公司 10 年近 200 倍收入增长,公司手术机器人空间可期。直觉外科为微创的海外可比公司。作为最早布局手术机器人的公司之一,依靠达芬奇手术机器人及相关耗材,直觉外科公司自 2000 年 6 月 13 日上市以来,营业总收入上涨172 倍,市值上涨375倍,股价由 2.10 美元每股上涨至 341.52 美元每股。我们认为,手术机器人将成为未来5-10年我国外科重点的发展方向,公司手术机器人全方位布局,随着产品的渐渐获批,公司业绩有长远的增长空间。

3.4. 多个瓣膜产品在研,有望复制 350%-400%同比增长

瓣膜等多产品在研,有望复制主动脉瓣 350%-400%的同比增长。公司现有瓣膜产品为经导管主动脉瓣置换(TAVI)产品一代和二代,2020 年为一代主动脉瓣放量初年,实现 350%-400%的收入增速,2021 年,二代 TAVI 获批,经导管介入二尖瓣、经导管接入三尖瓣等多产品在研。我国瓣膜病市场空间巨大,渗透率较低,2019TAVI 渗透率仅0.3%。我们认为随着公司二尖瓣、三尖瓣等多款在研产品的获批,有望复制公司主动脉瓣350%-400%的同比增长水平,拉动公司瓣膜业务的增长。

3.5. 其他:300-2000 亿市场空间,眼科、医美或可期待

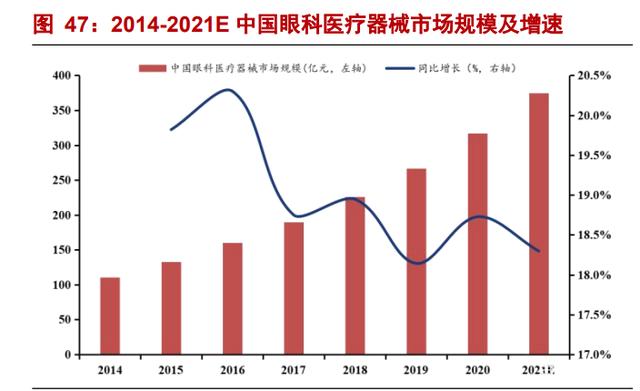

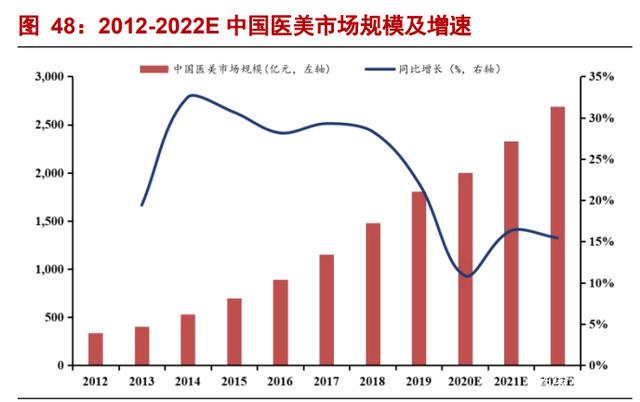

300-2000 亿市场空间,公司眼科、医美问世后或将成为增长点。公司旗下子公司微创视神主要生产销售人工晶体、白内障超声等眼科产品,子公司微创医美主要生产销售冷冻消融、微针等医美产品。眼科和医美板块均为市场空间巨大、规模增长迅速的板块,2020 年我国眼科医疗器械的市场规模 317 亿元,2014-2020 年CAGR19.1%;2020年我国医美市场规模约为 2000 亿元,2014-2020 年 CAGR24.7%,且仍有巨大增长空间。我们预计随着公司眼科与医美产品的问世及完善,依托公司强商业化能力,将实现产品营收快速增长。

4.1. 营收拆分与关键假设

关键假设:

(1)心血管介入产品:2020 年,公司冠脉支架及球囊受集采影响较大,2021年为集采元年,公司进入集采的支架销量增长快速,拉动 2021 年支架整体销量超120万支,但集采价格降幅较大,我们预计 2021 年整体销售额仍然会有部分回撤,且毛利率会有较大回缩。2022 年,公司未进入集采的火鹰支架海外持续推进,新拓展OCT和DSA产品将实现销售。2021-2023 年,我们预计该板块营收为 139/174/226 百万美元,同比增长-4.5%、25.9%、29.3%,对应毛利率 55.5%、55.8%、59.2%。

(2)骨科产品:公司骨科产品主要进行海外销售,2020 年受疫情及集采预期影响,营收下滑,2021 年海外疫情好转,整体销售量有所回升,且集采中标提升了公司骨科产品在国内的市占率。2022 年为集采供货元年,我们预计该板块销量提升的同时,毛利率会有所下滑。2021-2023 年,我们预计该板块营收为 222/279/366 百万美元,同比增长10.0%、25.7%、31.2%,对应毛利率 72.6%、68.9%、72.4%。

(3)心率管理产品:2021 年公司具有蓝牙功能的起搏器在海外获批,心率管理产品线基本完善;公司已有产品——非 MRI 兼容起搏器进入省间集采,价格降幅有限。2022年预计公司 MRI 兼容起搏器在国内获批,有望成为国内首家获批厂商,将快速放量。2021-2023 年,我们预计该板块营收为 216/296/412 百万美元,同比增长19.8%、37.5%、39.1%,对应毛利率 56.3%、57.7%、57.4%。 (4)主动脉及外周介入产品:国内主动脉支架市场需求稳定增长,拉动公司主动脉介入支架营收 40%左右的同比增长;2020 年,公司外周介入药物球囊获批,将进入快速放量期。2021-2023 年,我们预计该板块营收为 105/145/197 百万美元,同比增长54.6%、38.1%、35.4%,对应毛利率 81.1%、81.8%、82.0%。

(5)神经介入产品:神经介入市场规模巨大,公司产品线相对完善,2018年密网支架国内获批,2020 年颅内支撑导管国内获批,2022 年颅内取栓支架有望获批。我们预计,2021-2023 年该板块营收为 59/94/135 百万美元,同比增长78.4%、59.6%、43.8%,对应毛利率 73.9%、75.5%、77.4%。

(6)心脏瓣膜:我国经导管介入心脏瓣膜刚刚起步,市场空间大、渗透率低,由于可操作的医院和医生数量较少,尚未放量。截至 2021 年末,公司产品仅介入主动脉瓣一代和二代产品,我们认为随着市场的放量和公司产品线的完善,至2025 年该板块放量可期。随着产品放量、原材料改进及议价能力的提升,公司毛利率有极大提升空间。我们预计,2021-2023 年该板块营收为 43/68/96 百万美元,同比增长186.4%、58.6%、40.8%,对应毛利率 50.0%、60.1%、70.0%。

(7)手术机器人:我国手术机器人市场规模年复合增长率44%,公司或为国内首个获批的四臂腹腔镜机器人和关节置换手术机器人厂家,我们认为,一旦公司商业化成功,将有效填补国内手术机器人的市场空白,快速占领国内市场。我们预计,2022-2023年该板块营收为 7/80 百万美元,对应毛利率 86.3%、89.2%。

基于以上假设,我们预计,公司 2021-2023 年营业总收入分别791/1073/1521百万美元,分别同比增长 21.9%、35.7%、41.7%。

4.2. 三大费用率拆分及假设

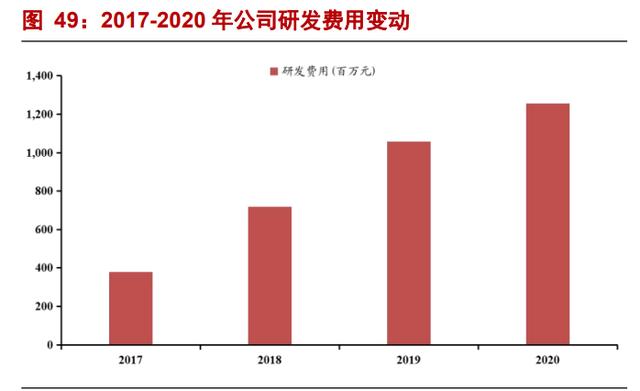

研发费用将稳定增加。公司手术机器人、起搏器、骨科、神经介入等板块均有新品在 研 , 我 们 认 为 公 司 会 有 持 续 的 研 发 投 入 , 参考2018-2020 年公司研发费用7.19/10.57/12.57 亿元的稳步增长,我们给出 2021-2023 年公司研发投入15/17/19亿元的稳步增加,对应研发费用率 29%、24%、19%。

销售费用率将维持稳定。公司各板块持续有新品商业化,需要较大的销售投入,同时也得益于集采部分产品也会有销售投入的缩减,综合两点因素,我们认为公司的销售费用率将维持在 34%-35%的稳定状态。

管理费用将稳定增加。公司一直有新产品、新管线推出,管理人员与费用将稳步增长,参考 2018-2020 年管理费用 6.57/8.33/11.10 亿元的稳定增加,我们给出2021-2023年13/15/17 亿元,对应管理费用率 25%、21%、17%。

基于上述费用率假设,2021-2023 年公司归母净利润为-174/-135/-19 百万美元,随着公司产品放量,业绩或有上修空间。

4.3. 投资分析

基于以上假设,我们预计,公司 2021-2023 年营业总收入分别791/1073/1521百万美元,分别同比增长 21.9%、35.7%、41.7%,参考可比公司估值,给出2022 年9倍PS值,对应市值 97 亿美元,对应目标价为 41.34 元。

上一篇:如何进行医疗器械的风险管理