近日,澳华内镜(688212.SH)成功在科创板上市,其公开发行3334万股,发行价为22.5元/股,当日澳华内镜股价上涨73%,市值近52亿元。此外还有一家内窥镜企业新光维医疗也向港交所递交了招股书,拟在香港主板挂牌上市,摩根士丹利与中金公司为其联席保荐人。

近年随着人口老龄化、健康意识提高及技术不断进步推动医疗需求日益增长。据统计全球医用内窥镜市场的规模将从2020年的203亿美元(折合人民币1306亿元)预计到2030年增长至396亿美元(折合人民币2548亿元)。面对如此巨大的市场,我国内窥镜企业发展如何?2021年上半年市场招投标数据如何?

01、内窥镜相关企业1.30万家

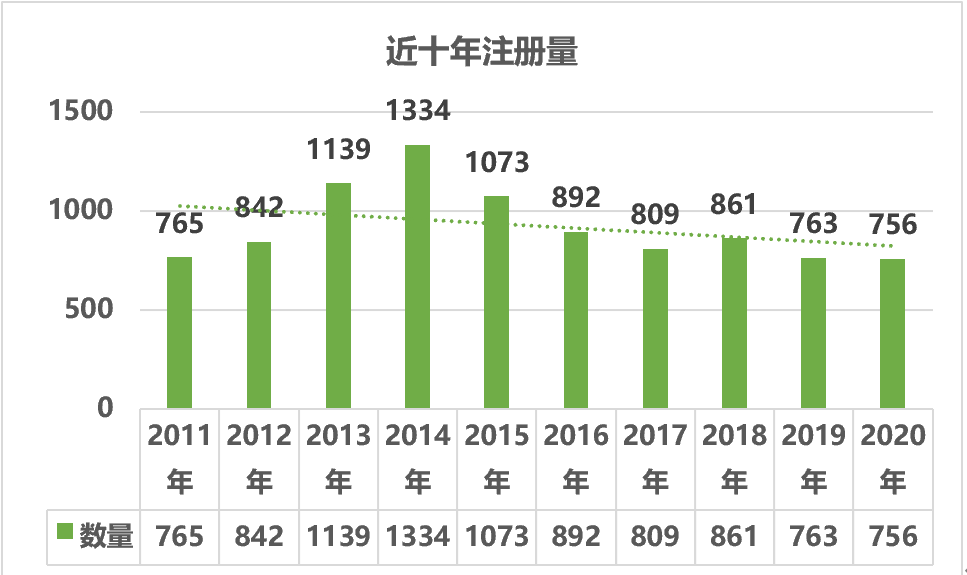

据相关数据统计,我国现存内窥镜相关企业1.30万家。2020年新增756家,同比减少0.92%。2021年前10月,新增221家,同比减少191.40%。最近的10月,我国新增内窥镜相关企业5家,同比减少87.80%。今年1月,我国新增内窥镜相关企业51家,同比增长27.50%。

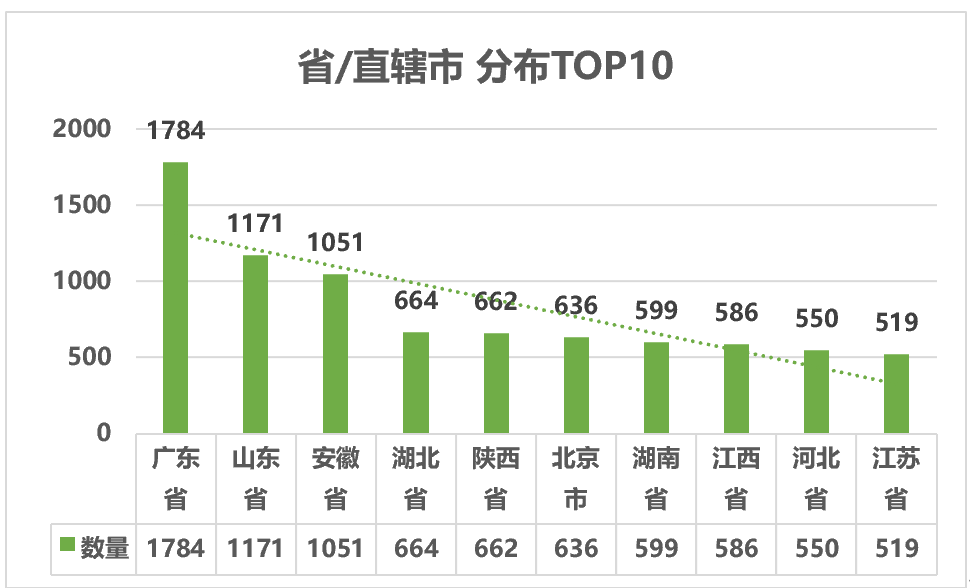

内窥镜相关企业(省/直辖市)分布:广东最多,其次是山东、安徽

从省/直辖市分布来看,广东以1784家内窥镜相关企业排名第一,山东省、安徽省分别有1171家、1051家内窥镜相关企业次之。

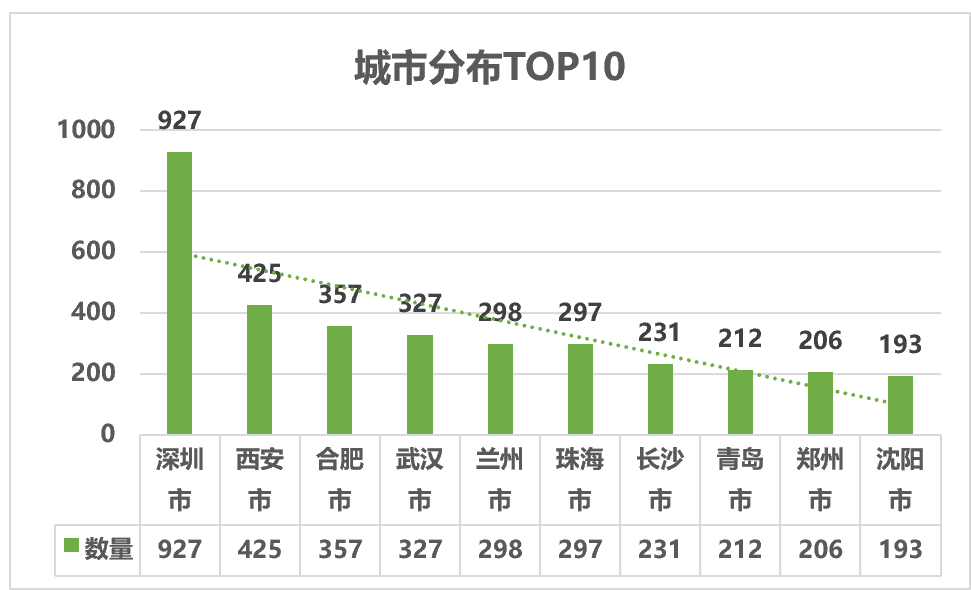

内窥镜相关企业城市分布:深圳最多,其次是西安、合肥

从城市分布来看,深圳市927家内窥镜相关企业位居榜首。西安市、合肥市分别有内窥镜相关企业425家、357家,

02、2021上半年招投标概况

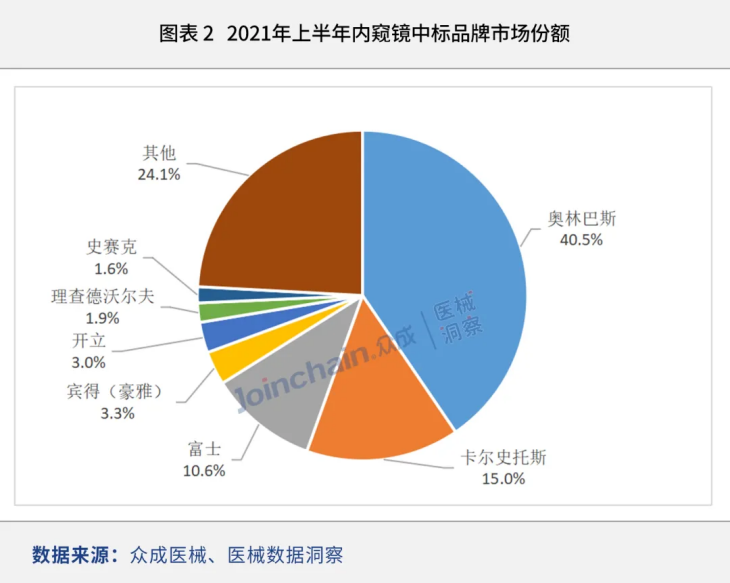

2021年上半年共监测到2094家医院公布内窥镜招投标中标结果,涉及3544条内窥镜中标数据,涵盖172个品牌商,采购数量共计6066件,采购总额共计43.73亿元。其中品牌信息披露完整数据共2581条,采购数量共计5677件,采购总额共计36.86亿元,包括:软镜2195件,共计19.76亿元;硬镜3068件,共计12.84亿元;无明确分类296条,共414件,采购总额4.25亿元。

根据上半年已披露的品牌与金额数据结果,奥林巴斯中标数量共计1311件,中标总额合计14.92亿元,市场份额占比40.5%;排名前三的还有卡尔史托斯与富士,市场份额分别达15.0%与10.6%。

软镜市场TOP3:奥林巴斯(57.7%)、富士(17.5%)、宾得(豪雅)(5.7%)

硬镜市场TOP3:卡尔史托斯(37.2%)、奥林巴斯(15.9%)、理查德沃尔夫(德国狼牌)(4.4%)

我国内窥镜市场按产品类型分,除硬镜、软镜镜体外,还包含相对应的设备、零部件,以及内窥镜专用的诊疗耗材。剔除手术耗材的影响,按类别细分消化道内镜、胸腹腔镜、气管镜市场排名前三。

在竞争格局方面,我国内窥镜市场被日本、德国厂商垄断。由于传统软镜的感光元器件行业由日本企业推动发展,核心技术壁垒高,奥林巴斯、富士、宾得等日本企业基本垄断软镜市场。而德国公司卡尔史托斯最早掌握硬镜的柱状镜体技术,德国厂商在硬镜领域一直保持领先地位。主要的国产软镜和硬镜厂商,如澳华内镜、开立医疗、迈瑞医疗等,在高端市场无法与进口厂商直接竞争,目前市场主要定位于二级医院以下医院,仍处于快速追赶进口同行的阶段。

国产厂商迟迟未在内窥镜领域破局反超,高技术壁垒是导致国产渗透率低的直接原因。从长远的发展来看,进口厂商以其优良技术对行业造成垄断,国产内镜的突破势在必行。图像传感器从CCD到CMOS的更迭,国产企业迎来了机遇。目前,已有多家企业将CMOS技术应用于医用内窥镜,并推出多款新产品。国内企业在CMOS技术方面进展迅速,与海外技术差距较小,将摆脱CCD限制;同时多年积淀的技术也将发挥国产企业独特的创新优势,实现弯道超车。 在高端内窥镜领域国产内镜已实现技术突破,在AI、4k等方面更是发展迅速。

03、产品竞争格局

据统计,2020年中国内窥镜市场规模达到254亿人民币,2015-2020年复合增长率约14.2%。同期全球内窥镜市场规模从164亿美元增长至215亿美元,年复合增长率5.5%。中国市场增速远快于全球,在全球市场的占比不断提高。目前国内市场主要厂商有外企奥林巴斯、富士、宾得、卡尔史托斯、德国狼牌;国内企业主要有澳华内镜、开立医疗、迈瑞医疗等下面我们简单介绍一下。(部分主要厂商硬镜、软镜,史赛克、施乐辉暂不做介绍)

奥林巴斯

成立于1919年,公司不仅在软镜领域占据“霸主”地位,在硬镜领域也位居第一梯队,占据国内23%市场份额,仅次于德企卡尔史托斯。在内窥镜领域,目前奥林巴斯主要内窥镜产品包括消化内镜、胆道镜、腹腔镜、电子胃镜、膀胱镜、输尿管镜、经皮肾镜、宫腔镜、阴道镜、支气管镜和耳鼻喉镜等。并且最近开发了一种名为 EVIS LUCERA ELITE的新系统。EVIS LUCERA ELITE 旨在提供更高的成像性能并更易于执行结肠镜检查的医生使用,具有许多新技术和创新技术。

卡尔史托斯

自20世纪40年代起,卡尔史托斯便已成为内窥镜、医疗设备器械研发及生产领域享誉全球的家族企业。卡尔史托斯在过去几十年间的技术创新,令如今几乎无一医疗领域不受益于内窥镜及微创技术所带来的变革与进步。由此,内窥镜产品范围也名副其实地涵盖了“从首至足” 的各种领域,并延伸至动物医学及工业内窥镜应用领域。其全新 RUBINA NIR/ICG 内镜配有 HOPKINS®柱状透镜系统,不仅拥有出色的图像画质,还可对所观察的组织精确对焦,并为术区提供充足的照明。相匹配的专用光学系统可与 IMAGE1 S™ 4U RUBINA 摄像头及 POWER LED RUBINA 光源配合使用。

Richard Wolf 德国狼牌

创立于 1906 年,当时仅是柏林的一家小型家族企业,如今已发展成为拥有 15 家分支机构和 130 家经销商的国际组织。提供用于内窥镜检查和体外冲击波治疗的各种产品和系统。该公司硬镜和软镜内窥镜主要用于泌尿科, 骨科, 普外科, 妇科, 耳鼻喉科, 神经外科等科室。

作为辅助,还为产品系列配备了名为 core nova 的手术室管理系统。core nova 系统能够免除手术室工作人员执行组织管理工作的负担,这使得该系统同样适用于医院和医疗诊所。工业内窥镜则使现有器械产品更加完善。

富士胶片株式会社

成立于1934年,主营业务包括成像解决方案、信息解决方案和文档解决方案。医疗事业为富士胶片公司的主要业务之一。富士内镜系列产品主要涵盖消化道内镜及系统,呼吸道支气管镜系统、超声支气管镜系统,耳鼻咽喉电子内镜系统等,在在中国县域健康大会期间,富士胶片推出全新ELUXEO Lite 6000高性价比的新一代内镜系统。该系统搭载富士胶片独家的LCI联动成像技术与BLI蓝光成像技术,通过增加黏膜颜色的对比度和表面结构的辨识度,从而显著提高早癌病灶的发现率,用高性价比实现精准筛查,服务县域早癌筛查工作。

宾得医疗

宾得是日本HOYA集团的一个分支,2007年被HOYA株式会社收购,致力于内窥镜影像解决方案。是一个全球多元化公司,在日本、欧洲和美国有研发创新制造中心。医疗内窥镜业务是宾得母公司HOYA全球业务中的一个增长业务。微创治疗在医学专业中的需求增长快速。依托于宾得医疗这个品牌,HOYA发展医疗内窥镜领域用于帮助早期治疗和诊断。

澳华内镜

成立于1994年,是国内较早从事软性电子内窥镜研发和制造的企业之一。经过近三十年的专注与创新,澳华内镜已突破内窥镜关键技术,并围绕内窥镜诊疗领域进行了系统性的产品布局。2005年,澳华内镜推出了首代电子内窥镜系统VME-2000——这是国内最早的国产软性电子内镜之一,它的出现也打破了软性电子内窥镜完全依赖进口设备的局面。澳华内镜推出的AQ-200全高清光通内镜系统,该产品创新性地使用了激光传输技术进行1080P图像信息的传送。而激光传输对比电信号传输不受电磁干扰,便于镜下高频电刀和其他周边设备的联合操作,可提高临床操作的安全性和便捷性。

迈瑞医疗

成立于1991年,是中国领先的高科技医疗设备研发制造厂商,为全球市场提供医疗器械产品。公司的主营业务覆盖生命信息与支持、体外诊断、医学影像三大领域。9月20日,迈瑞医疗公布在微创外科领域的最新布局,其基于在设备的研发和营销模式上的优势,从微创外科领域的核心产品硬镜系统作为切入点,已经推出了高清和 4K 两款腹腔镜系统。

开立医疗

成立于2002年,主要产品为超声诊断系统、电子内镜系统、体外诊断系列,于2017年在深圳证券交易所创业板上市。自2012进军内窥镜领域以来,不到10年的发展,开立医疗已从行业后起之秀跻身世界先进水平。今年9月超声电子上消化道内窥镜EG-UR5成功获得NMPA批准。EG-UR5主要用于上消化道官腔进行内镜下观察、诊断,同时对上消化道壁及周围脏器进行超声扫查,在食管、纵膈、胃、十二指肠、胰胆系统和肾上腺等处的良恶性病变的定位、定性诊断具有极高的价值。

——

总的来说,国产内镜发展顺利,且持续加强研发创新,不断推陈出新,在多方面追赶国外大厂。而在国内分级诊疗、鼓励国产替代等政策下,国产品牌有望凭借更高的性价比在基层医疗市场赶超进口品牌。

本文著作权属原创者所有,不代表本站立场。我们转载此文出于传播更多资讯之目的,如涉著作权事宜请联系删除。