用20年时间解决有没有的问题,用10年时间实现由弱渐强的蜕变,未来10年挑战引领全球产业的走向,这是中国医疗装备产业发展的大致脉络。

2021年12月末,工信部、卫健委、发改委等国家十部委联合发布《“十四五”医疗装备产业发展规划》。政策铺垫,只为提升中国医疗装备产业的全球市场竞争力,夯实基底。

根据《财富》商业观察(Fortune Business Insights)的数据,2021年全球医疗装备市场规模达到4890亿美元。同年中国市场则突破万亿人民币,达1.03万亿元,占比全球市场的30%。

而《财富》预计2022年-2029年,全球医疗装备市场将以5.5%的年复合增长率,增加至7190亿美元。数千亿美元的市场增量肉眼可见,毫无疑问这又将是一场豪门盛宴。

更加清晰的是医疗装备市场牌桌边的竞争者,只有欧美日韩中。而作为“后发者”的中国医疗装备产业,将是未来全球市场格局中的最大“变量”。

于这个时间窗,中国政府将医疗装备产业第一次提升至国家层面做出战略发展规划,鼓励产业领域的企业迈向高质量发展,其意深远。

解析《“十四五”医疗装备产业发展规划》,核心要义就在“医疗装备产业基础高级化、产业链现代化水平明显提升,主流医疗装备基本实现有效供给,高端医疗装备产品性能和质量水平明显提升”的词眼中。

放眼国内医疗装备产业,如今已是一片繁花压枝头的景色。

尤其是在医学影像领域,终端设备商中即有行业积淀深厚的东软医疗、迈瑞医疗(304.49 -1.05%,诊股)、万东医疗(19.98 -0.55%,诊股)这样的传统豪强,又有联影医疗(0.00 +0.00%,诊股)、明峰医疗、赛诺威盛这样的新锐势力。

如此结构的国产医疗设备企业矩阵形成、发展、成熟,自然会给市场带来一些微妙的变化。

壹| 穿透上游 核心技术攻坚战

用一项数据透视国内医疗设备市场正在发生的微妙变化:在CT这种“重型”设备领域,2013年时国产品牌CT销售量市占比仅为14.8%,但2021年这个数字飙升到了52.5%。

可预见的是,医学影像领域的“国产替代”数据还将不断提升。

今年上半年,东软医疗和联影医疗这两个本土医学影像领域的绝代双骄,反超了制霸全球CT市场多年的西门子,分列国内CT销售量的第一和第三,大有霸榜之势。

如果说中低端或基础医疗设备的装机数量和市占比还不足以显示国产品牌的崛起力度,那么在跨国品牌更为强势的中高端市场呢?

以64排及以上的高端CT市场数据,2021年国产品牌销售市占比达33.2%。而七八年前,这个数字尚不足一成。

GPS(GE、飞利浦、西门子)在国内中高端医疗设备领域曾经统治级的市场地位,如今正在被国产品牌不断蚕食。

在CT、MR等大型医学影像设备的中高端市场,为何国产企业开始能与国际大厂比肩齐头?实际上,这是又一场“自主研发”攻坚战的成果。

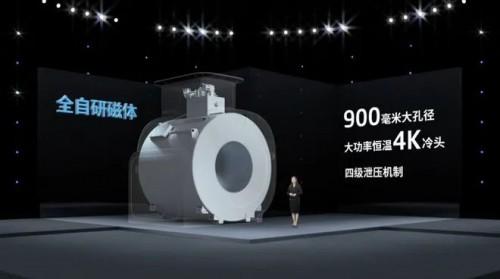

2022年6月15日,东软医疗发布了国内首款高端光纤分布式谱仪——NeuMR Rena盛名磁共振。尤为引起外界关注的是NeuMR Rena的磁体、谱仪、梯度及射频系统等所有核心部件,均为东软医疗自主研发。

NeuMR Rena盛名上使用的是东软医疗自研的超导磁体

要知道,如磁共振这类的大型医疗设备,国产替代难度是非常高的。其中最大难点就在于医学影像设备领域高性能零部件及新材料,长期被国外企业垄断。

欧美日等发达国家医疗设备经历了近半个世纪的发展周期,虽然中国在这一领域用了二十年左右的时间,大面积实现了终端产品的自主研发,但由于对核心技术、关键部件和新材料等产业上游的穿透力不足,这成为压制国产品牌和产品竞争力的最大阻碍。

更何况,如今我们正处在全球供应链极不稳定的市场环境中。曾经“贸工技”的路线,在医疗装备产业实践上,是不可能走得稳健的。

倘若核心技术上不能自研自控,那就意味着让渡出了市场主动权。

对于积极渗透国际市场的迈瑞、东软医疗等企业,抑或是将重心落在新一代信息技术与医疗设备融合的联影等企业,一场关于核心技术垄断的“反突围”战役,早已拉开序幕。

东软医疗为例。2016年时其分别在北京和上海成立了血管机(DSA)和磁共振(MRI)的研发中心,这两个中心正是为了实施关键部件核心技术上的突破而设立。

像NeuMR Rena上的超导磁体这种超高精尖部件,几乎是从零开始,得全凭生嗑硬啃。技术攻关的六年时间里,东软医疗光样机就做了10余台,那便是千万级的投入了。

仅一个核心部件上的研发投入就如此量级,没有点战略定力和财务实力,又怎能打赢这场攻坚战呢?但当穿透上游成为国产医疗设备企业崛起路上的又一标靶时,拿下任何“高地”,在所不惜。

连续攻下CT探测器、CT高压发生器、磁共振谱仪、超导磁体、梯度功放、射频功放、线圈、PET/CT探测器等等关键部件的核心技术,才有像NeuMR Rena这样的终端产品技术上的全新突破。

官方资料显示,目前东软医疗1.5T到3T的超导磁共振系统,所有的核心部件上都实现了“全链自主可控”。

不难预见,东软医疗和联影CT销量升登国内三强,将是一个集结号式的节点,因为随着核心技术的陆续攻克,更多的市场反超将会出现在MRI、DSA、PET/CT、RT等等高端医疗设备上。

贰| 系统竞争 双链上的角逐

逆全球化撕裂了全球化的供应链,贸易“柏林墙”阻隔的是人类社会的共同繁荣。

从宏大叙事的视角来看今天的竞争,这场没有硝烟的战争,静悄悄地在大国产业的每一颗齿轮间蔓延。在医疗装备这种代表国家发展水平和竞争力的产业上,博弈才刚刚开始。

国内市场销量和市占率数据上的突进,以及局部产品上的反超,并不意味着国产品牌和国际厂牌间的差距已经消弭。

差距其实依然存在,只不过在终端产品上体现已不是那么明显了。但从整体产业发展的内部窥视,这种差距更多是凸显在产业结构性问题与系统竞争力上。

再细看十部委发布《“十四五”医疗装备产业发展规划》,将“提升产业链供应链现代化水平”作为重点攻坚的五个任务之一,表意明确——中国医疗装备产业进入高质量发展期,最重要的基础就是确保产业链、供应链的自主可控。

医疗装备可谓工业制造领域皇冠级的产品,由于其技术复杂性和多学科复合程度相当之高。因此,采用产业链协同,供应链配套,可以让核心企业降低研发风险和制造成本,从而获取更大的市场议价权。

观察欧美相关产业领域的跨国公司,多是采用自研或资产并购的方式,控制核心技术与专利,再整合全球产业配套资源,以此不断提升其在全球任何市场的影响力。

然而,这样的发展模式却未必适合后发的中国医疗设备企业。

毕竟在西方建立起的那套产业体系中,中国企业过往只是加工或者代工制造的角色。一旦想要在更高纬度做挑战,成为产业链上的主导者或者关键角色,后来者就很容易会招致封锁。

事实也正是如此演绎的。产业链上的封锁、供应链上的断供,使全球市场上风头正劲的华为突然被打断增长势头,不得不断臂求存,重新调整巨舰航向。

在医疗设备市场,如东软医疗这种发展沿革是顺着大工业时代轨迹成长起来的企业,更容易遭遇双链上的桎梏。

发展初期,东软医疗也尝试过成为“哑铃型”企业——将前端的研发、设计与和后端的销售、服务,这两头掌握在手,而中间生产环节则通过“虚拟制造”的模式,整合供应链资源,集成各种材料、零部件来构建系统平台。

但很快,东软医疗就意识到这一发展路径所面临的被扼颈的问题,于是进行了大幅调整。不仅在终端产品上要走自主研发,还要在产业链、供应链建设上保障自身发展的可持续性。

一方面是东软医疗在布局终端产品管线的同时,向中上游延伸其控制力,在核心部件、新材料上的技术研发大举投入,重点攻关;

另一方面东软医疗通过投资布局、联合孵化等方式,带动了一批有核心技术的“专精特新”型中小企业的成长,共同在国内打造完备的产业链、供应链体系。

这种构建产业大生态的发展模式,才更适合中国企业在今时与未来的发展。

高质量发展的国家产业规划语境之下,迈瑞、东软医疗、联影、万东等等行业龙头企业,需要以创新技术为主驱动力(838275,诊股),去带动产业生态体系的整体提升。

叁| 引领未来 新世代技术的养成

竞争,不是刻舟求剑的相对度量。市场,始终在动态变化中演化出新方向。

从近十几年的终端市场来看,医疗设备基本都是在传统的技术框架上,升级迭代而来。医学影像领域为例,核心部件技术、新材料的应用,的确让终端产品在功能、性能上不断提升,但并没有足以改变市场的颠覆式产品出现。

终端市场没有出现,并不意味着竞争者的“武器库”里也没有。实际上,新世代技术路线的医疗设备研发竞赛,已经将医疗装备产业竞争带到了一个新起点。

基于光子计数探测器是目前行业内公认的下一代CT设备。采用先进半导体材料的光子计数探测器比传统能量积分探测器,在图像质量和降低辐射剂量上有巨大的提升。

这种能够引领市场发展的新世代技术,自然是GPS等国际厂牌的必争之地。早十几年,国际大厂就开始了开发研制工作,并且已经陆续进入产业化的阶段。

去年9月间,FDA批准了西门子医疗的光子计数CT,并将之誉为“CT领域近十年来首次取得的重大技术进展”;今年3月,三星旗下NeuroLogica的移动CT 获得FDA许可搭载光子计数探测器。

新世代技术上,中国企业这一次并没有被拉开很大距离,甚至可以说是在同一起跑线上。

2015年才成立的深圳帧观德芯,诞生之日就锚定在光子计数型X射线探测器及其整机系统的开发与生产制造。目前,其自研的光子技术口内牙科传感器、光子计数乳腺机已于今年相继获证。

而作为国内“资历最老”的研发CT的高端医疗企业,东软医疗销售一代,运营一代,开发一代的产线层次布局已然完善。

实际上,七年前东软医疗就进入到光子计数CT的研发竞赛中,其相应产品目前也在积极进行临床试验与注册审批的准备中,开启最终的落地冲刺。

凭借20多年的研发经验,东软医疗在全球范围内已提交1,486项专利申请,其中1,318项为创新专利,同时拥有170项主要计算机软件版权。

这些丰厚的专利资产所代表的任何新技术可能性,才是中国医疗设备企业未来的价值展现。

单项技术只是一域的竞争,如前述逻辑,在新世代技术基础上构建系统竞争力才是终极目标。这也是中国企业急需弥补差距的重要一课。

欧美企业的发展成熟度还体现在医工结合(即医学与工程技术的结合)上。之所以西方国家创新型医疗器械更多,进入市场也更快,就是因为他们的医工联合体非常发达。

“聚焦临床需求和健康保障,强化医工协同,推进技术创新、产品创新和服务模式创新……”同样在医疗装备“十四五”规划中,我们能找到政策的指引。

不仅如此,2017年时国家卫健委就启动了国家医学中心和国家区域医疗中心规划设置工作,目前在全国已设有十个国家医学中心。这正是为围绕临床和学科科研而设立的。

去年,东软医疗推出了业内唯一可配置高端宽体滑轨CT+DSA的一站式解决方案,NeuAngio-CT汉·文景,开创一站式急诊急救新模式。

东软医疗NeuAngio-CT汉·文景

NeuAngio-CT的诞生,就是医工协同创新的典型案例,它将技术、临床、科研,紧密嵌合在一起,且从一开始就紧扣需求端。

这几年,东软医疗与顶尖医院专门成立了各种科研合作团队,为一些高端产品在多模态的应用场景中不断优化性能,以帮助医生在临床诊疗、手术治疗乃至急救中精准完成工作。

虽然从产业发展成熟度上,中国企业与国际巨头仍有差距,但也应看到我们所拥有的一些有利的条件。

比如,大数据、AI、元宇宙等新兴领域的技术应用,中国已经走在世界前列,这也为医疗装备产业创新带来优质土壤。

融合人工智能等技术的医疗装备创新,不仅催化了联影等新锐企业的诞生与成长,也从市场需求端刺激了东软医疗等优质企业的焕新创造。

在引领未来的新世代技术竞赛与系统竞争上,中国医疗设备企业已经站在了世界的最前沿。

(责任编辑:崔玉惠)

下一篇:明峰医疗撤回科创板IPO申请