上海医疗器械展览会-新闻

关注更多医疗器械展会咨询www.ylqxexpo.com

一、下肢动脉疾病概况

下肢动脉疾病是指因下肢动脉局部狭窄或闭塞导致的身体局部缺血的疾病,下肢动脉狭窄或闭塞后,会引起间歇性跛行、腿部或足部皮肤发冷、慢性疼痛和坏疽等症状。下肢动脉疾病的主要病因是动脉粥样硬化,与动脉硬化有关的病变占到所有病变的90%-95%。其中间歇性跛行患者5年病死率约为30%,静息痛、溃疡和坏疽的下肢缺血患者5年病死率高达70%。

根据《中国心血管健康与疾病报告2019》的数据,我国下肢动脉疾病患者约为4530万,≥35岁的自然人群下肢动脉疾病(PAD)患病率为6.6%,年龄>60岁的老年人PAD患病率为15%,年龄>50岁的糖尿病患者PAD患病率为19%。由于中国经济的快速发展导致老龄化进程加快,未来外周动脉疾病的患病人数预计持续增加,2023年,患病人数预计将增长至5596万人。

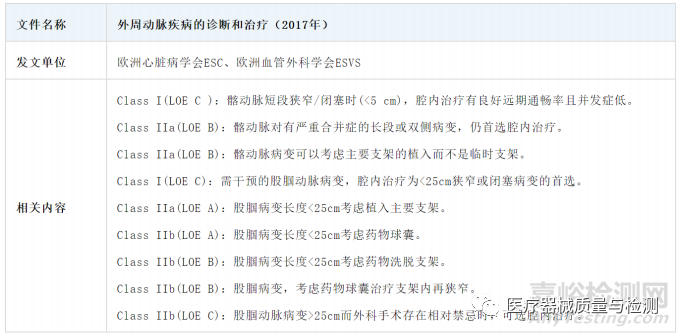

下肢动脉疾病治疗方法包括药物治疗、外科手术治疗、介入治疗等,根据欧洲心脏学会和欧洲血管外科学会在2017年联合发布的《外周血管疾病诊疗指南》,下肢动脉疾病细分类型较多,介入治疗手段主要有球囊成形术、支架置入术、血管腔内减容术等。随着外周介入手术研究的细致深入,血管介入治疗已经成为多种特定疾病的首选或联合疗法,占所有疗法的半壁江山,而相关的球囊、支架减容装置等介入器材应用前景更是广阔。

二、下肢动脉介入术及其器械

1、支架置入术及下肢动脉支架

下肢动脉支架主要用于治疗髂动脉、股动脉等下肢动脉狭窄或闭塞,恢复远端血管的供血。外周动脉支架按照释放方式可分为球扩支架(球囊扩张)和自扩张支架,球扩支架主要用于不会有明显形变的血管部位,自扩张式支架是目前外周介入治疗中应用最多的支架,支架材料一般为镍钛合金,因其具有较强的弹性和抗形变的能力,在下肢动脉中应用较为广泛。根据支架的制作工艺,又可分为激光雕刻支架和编织支架,目前已上市产品以激光雕刻支架为主。

下肢肌肉的活动较为频繁,外周血管受到诸多方向的力,比如轴向拉伸、轴向压缩、扭曲旋转、径向压缩、弯曲等等,特别是靠近关节部位的弯曲折叠使得支架容易变形、断裂影响血管的通畅,对于支架的设计要求很高。支架对于径向压缩的抵抗力越大,对于轴向压缩、弯曲和扭曲旋转的抵抗力越小,血管越容易受益,因为这些特性在维持病变血管一定管腔直径的同时,允许支架顺应肢体的运动。

除了以上血管受力的考虑,支架的关键参数还包括径向支撑力RRF、慢性外扩力COF、柔顺性、定位准确性等。径向支撑力是指支架被血管压缩,支架抵抗压缩的力;慢性外扩力指支架植入后逐渐扩张至其标称直径过程中所产生的对血管壁的作用力,一般情况下支架外径略大于血管内径,COF过大容易刺激内膜增生;柔顺性指支架顺应血管运动的能力,柔顺性好可以减少支架的断裂;准确定位是指支架释放后能最终落定在指定位置。理想的支架需要RRF尽量大、COF尽可能小、柔顺性好、定位准确性高。

通常,编织支架比激光雕刻支架拥有更好的柔顺性与抗疲劳性能,当支架释放至标准管径时也呈现更好的支撑力,但编织支架容易短缩移位,存在定位不准确的弊端。因此,若能通过独特的设计实现两者优点的结合、同时规避缺点,则能带来更加贴合临床需求的支架产品。

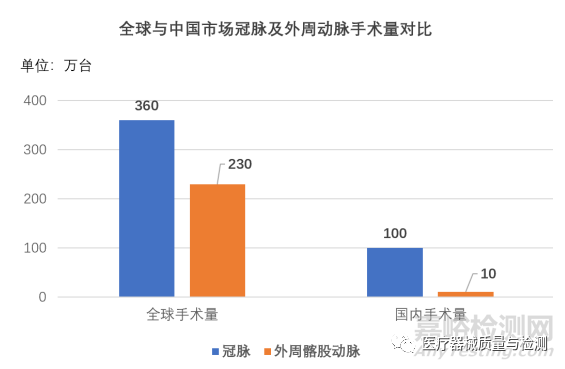

在欧美发达国家,冠脉支架与外周下肢动脉支架的使用比例约为3:2,国内冠脉支架与外周下肢动脉支架的使用比例不足10:1。目前我国冠脉支架年植入量超过100万个,而外周下肢动脉支架的年植入量不足10万个,由此可见我国外周支架领域具有巨大的市场潜力。按照3:2的比例推算,我国下肢动脉支架的市场用量有望超过60万个。

在下肢动脉支架领域,国内市场目前基本由美敦力、波士顿科学、Cordis、BD、雅培等国际巨头占据,缺乏有力的国产竞争者。国内处于研发阶段的企业包括乐奥医疗、归创通桥、茵络医疗、先健医疗等,其中,乐奥医疗于2021年3月宣布其外周动脉支架随机对照临床试验完成全部384例入组,成为国产首款完成临床入组的外周动脉支架,并且根据已经完成临床随访的数据显示,乐奥医疗的外周动脉支架与进口对照产品相比,支架远期通畅率近似,其中部分评价指标甚至优于进口产品,未来上市后有望一举打破进口动脉支架的垄断格局。

国内已上市外周动脉支架产品(部分)

2、球囊成形术及球囊扩张导管

球囊扩张导管由球囊和导组成,主要用于血栓或斑块所致的外周动脉狭窄,操作简单、费用低,但经皮腔内裸球囊扩张术(PTA)不能绝对克服病变的弹性回缩,不能完全避免血流限制性夹层的形成,且治疗后再狭窄率高,预后不理想。

在海内外大量的临床数据中,药物洗脱球囊(DCB)在支架内再狭窄(ISR)上体现出其独特优势,欧洲心脏病学会(ESC)和欧洲心胸外科学会(EACTS)在2014年的心肌血运重建指南中已将DCB治疗ISR列为I类推荐,A级证据。2016年中国专家共识同样推荐DCB用于治疗ISR。以股腘动脉为例,非血栓病变、病变不太长、钙化不严重的情况下,药物涂层球囊(DCB)对于原发病变和再狭窄(ISR)都有着良好疗效。

然而,对于严重钙化的病变,DCB扩张不理想容易出现严重夹层和弹性回缩,同时影响药物的转移和吸收;此外,长段病变使用DCB也不可避免地产生更多的狭窄和夹层,还会出现“无复流”现象,进而引起微栓塞和刺激性痉挛。目前所有的真实世界研究均是从LLL、TLR、再狭窄发生率等方面来评估DCB的优势,但从溃疡愈合率、截肢率、病死率等临床终点事件来看,DCB并没有体现出明显的优势。

目前,外周动脉球囊(PTA)已有多家企业获得NMPA注册证,包括美敦力、BD、Cordis、波士顿科学、先瑞达、归创通桥、巴泰医疗、心脉医疗、乐奥医疗、业聚医疗、唯强医疗等,国产替代进程已开启。相比之下,药物洗脱球囊(DCB)目前仅有美敦力、先瑞达、心脉医疗三款产品在国内获批,竞争格局良好,市场前景广阔。2016年,先瑞达的药物涂层球囊扩张导管获批上市,成为全球第一款上市的外周药涂球囊,上市后其销售额经历了高速增长。随着对治疗技术的探索,各种创新球囊导管如切割球囊、巧克力球囊等新型产品也不断被推出,但其效果还需被市场进一步验证。

3、血管腔内减容术及血管减容装置

除了传统的支架、球囊外,血管减容装置的出现为外周动脉疾病的治疗提供了新思路。

血管腔内减容术主要通过去除血管内的斑块、血栓、增生内膜等物质来减少腔内治疗的负荷,扩大管腔容量。不同的减容技术通过不同的原理达到血管减容的目的,包括导管溶栓术、血栓清除术、斑块切除术、激光消融术等。

对于下肢动脉狭窄同时伴有血栓形成、血管闭塞及钙化的患者,单纯的血管成形或支架置入因受血栓的影响不能取得较高的通畅率,传统的治疗办法是外科切开取栓治疗或导管接触溶栓治疗。手术取栓有创伤大、失血多等缺点,而通过介入方式的导管溶栓术虽降低了手术创伤,但往往需要较长的留置导管时间,且对于长段及陈旧性栓塞溶栓效果不佳,如果长时间溶栓,就会加大出血风险。

随着技术的发展,使用经皮机械血栓清除术、斑块去除术等新型减容方法治疗下肢动脉血栓形成逐渐成为热门方法。针对下肢动脉血栓治疗,其能够减少溶栓时间及剂量,进而降低溶栓相关出血风险,尤其对于有溶栓禁忌的患者,具有不可替代的应用价值。

由于血管减容装置尤其是斑块切除装置对操作人员的要求较高、手术时间与病变的长度和数量成正比,法规注册难度高、价格昂贵是阻碍其发展的因素。同时,切除技术的大规模临床试验数据仍然有限,因此临床应用尚未大规模铺开。

血管减容设备包括血栓抽吸装置系统、定向斑块切除装置、螺旋斑块切除系统、激光斑块切除装置、机械切栓术几种技术方向,代表产品分别包括波士顿科学的Angiojetx、Straub的Rotarex,美敦力的SilverHawk及TurboHawk,波士顿科学的JetStream及Rotablator,飞利浦的Turbo-Elite,以及EKOS的Endowave,其中SilverHawk、Angiojet、Rotablator、Turbo-Elite已获得NMPA注册证。目前市场基本由国际巨头垄断,国内亦有多家创业公司认识到该细分领域的价值、并开始相关产品的研发。

三、下肢动脉介入市场规模

根据Frost&Sullivan数据,2017年国内外周动脉介入治疗手术量达99400台,目前外周血管在国内处于发展初期,预计未来随着生活水平提高以及健康意识提升,国内外周动脉介入手术量将持续增长,到2022年将增长到170798台,期间复合增长率为11.4%。国内外周动脉介入治疗中,针对下肢动脉介入治疗的手术量约占整体外周动脉介入手术量的72.8%,且增速最快,2017-2022年复合增长率13.4%,预计到2021年下肢动脉介入手术将达到11.9万台。

2017年国内外周血管介入器械市场约30.1亿元(其中外周动脉介入21.2亿元、静脉介入8.9亿元),预计到2022年该市场有望达到约71.2亿元,年均复合增长率约为18.8%。

四、总结

我国下肢动脉疾病患者基数大,且老龄化因素推动患病人群持续增加,但由于大多数患者症状轻微或者没有症状,导致就诊人数底、治疗渗透率低。然而,下肢动脉疾病有症状和无症状的患者危险因素是相似的,无症状的患者预后更差,因此实质上临床治疗需求十分明确。

随着循证医学证据的积累、以及指南与共识的推进,下肢动脉血管内介入治疗已逐渐成为首选或优选治疗方案。球囊扩张导管(药物球囊)、下肢动脉支架、血管减容装置等介入医疗器械正经历临床应用渗透率的快速提升,市场空间广阔。

目前国内外周动脉介入市场总体仍然处于外资企业占绝对主导的地位,国产替代处于早期阶段,但是,我们观察到在各个产品条线,已有优秀的国产企业完成产品研发与临床试验、并积极推动产品上市,相信在可预见的未来,下肢动脉介入器械的国产替代进程将进一步加速,更多的国产创新医疗器械将走向临床、惠及广大患者。

本文著作权属原创者所有,不代表本站立场。我们转载此文出于传播更多资讯之目的,如涉著作权事宜请联系删除。