中国针对慢性病的介入疗法仍处于早期发展阶段。我们预计中国用于管理慢性病的介入设备的渗透率将大幅提高,主因以下社会的结构变化推动:1)人口老龄化和生活方式的改变 导致慢性病的发病率上升;2)患者可负担力和医疗支出逐步增加;3)技术发展更新换代 迅速;以及 4)政府的政策支持。

冠状动脉疾病(CAD)

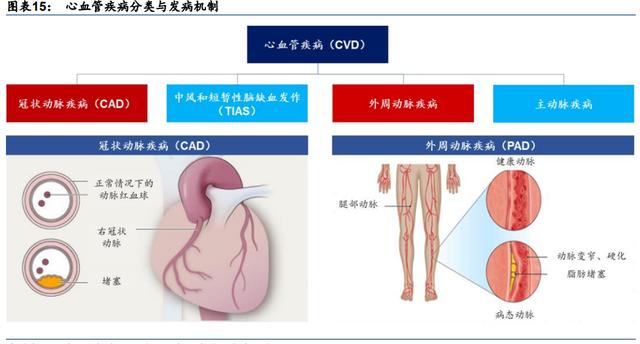

冠状动脉疾病:心血管疾病的主要分类之一。

CVD 有四个主要类别:1)冠心病(CHD,又称冠状动脉疾病 CAD);2)中风和短暂性缺 血发作(TIAS);3)外周动脉疾病(PAD);和 4)主动脉疾病。根据 Frost & Sullivan,以 冠状动脉狭窄或堵塞为特征的冠状动脉是由动脉粥样硬化引起的最常见的疾病类型,其发病率和死亡率很高。基于 CAD 的动态性质导致不同的临床表现,也可分为两个亚类:急性 冠状动脉综合征(ACS)或慢性冠状动脉综合征(CCS)。

中国 CAD 患者池较大。根据 Frost & Sullivan 的数据,在 2015-2019 年期间,中国的 CAD 患者人数从 2,200 万人增加到 2,460 万人(CAGR:2.8%),预计到 2024E,患者池将扩大 到 2,800 万人。

经皮冠状动脉介入手术(PCI):目前冠状动脉疾病的主流疗法。在 CAD 的四种主要疗法中, 药物治疗、冠状动脉旁路移植术(CABG)、经皮冠状动脉介入治疗(PCI)和干细胞移植, PCI 是目前医生推荐的主流治疗方法,因为:1)患者住院时间短,术后恢复快;2)价格 相对较低,性价比高;3)能防止 CAD 发展到严重阶段。而对比中国和其他发达国家,PCI 手术的渗透率差距较大。根据 Frost & Sullivan 数据,在 2019 年,美国每百万人中进行了 约 2,951 次 PCI 手术,对比中国每百万人中仅有 729 例 PCI 手术。因此,我们认为在中国 PCI 手术中使用的支架有充足的市场潜力,在考虑到 2021 年药物洗脱支架进行全国性集采的情况下,我们预计 2020E-2030E 该市场销售收入将维持 1.6% CAGR(对比 2016-2020E 11.2% CAGR)。

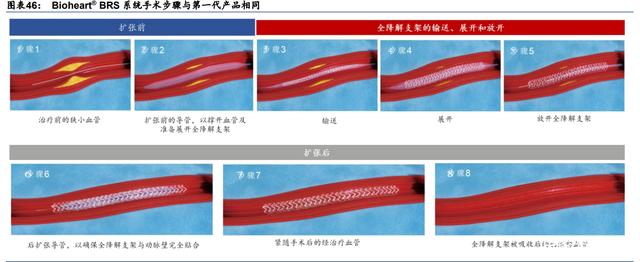

PCI 疗法的演变:技术升级逐渐消除产品缺点。中国的 PCI 发展经历了四个阶段,从早期 的经皮血管成形术球囊(PTA 球囊)到最新的生物全降解支架。全球第一个生物全降解支架于 2019 年开始商业化,与之前PCI 手术中使用的支架相比,具有明显的优势。

BRS:PCI 疗法的下一个有机会的产品。我们认为 BRS 是 PCI 疗法下的机会产品,Frost & Sullivan 预计到 2030E,中国 BRS 市场将达到 66 亿人民币规模(2020-2030E 年复合增长 率为 37.4%),因为:1)术后有足够的径向支撑力;2)对 X 光、CT 和 MRI 检查无干扰; 3)能在 2-3 年内被人体吸收;以及 4)不需要长期的抗凝血药物治疗。

高血压

高血压是心血管疾病的高风险因子,是导致心血管疾病发病和死亡的重要原因(并发症可 包括中风、心脏病发作、心力衰竭和肾脏损害等)。高血压有三种亚型:可控性高血压、未 控高血压(UH)和顽固性高血压(RH)。尽管大多数高血压病例可以通过药物治疗和生活 方式的改变得到控制,但顽固高血压人群(根据 Frost & Sullivan,在 2020E 分别占整个中 国/日本高血压人群的 15/13%)迫切需要医学进步,因为他们的血压即使在最大程度的医学 治疗下也无法得到有效控制。

中国和日本患者数量较大。根据 Frost & Sullivan,2015-2019 年期间,中国的高血压患者 人数从 289.9 万人稳步上升到 317.4 万人(年复合增长率:2.3%),到 2030 年,这一数字 预计将达到 3.88 亿人。在日本,2015-2019 年期间,高血压患者的数量从 3,770 万上升到 4,010 万(CAGR:1.7%),预计 2030 年将达到 4,240 万。在这两个国家的这些高血压病 例中,RH 的患病率没有随时间波动,但是受年龄和遗传因素的影响很大。同时,由于诊断 率的提升、生活方式的改变等原因,UH 的患病率也逐渐增加。

高血压的主要疗法。根据《中国高血压健康管理规范(2019 年版)》和《中国高血压防治 指南(2018 年版)》,管理血型高血压的主要疗法有三种:生活方式干预、药物治疗和干预 性疗法(如 RDN)。

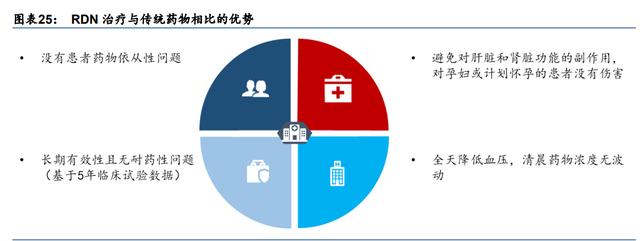

RDN 相对于传统药物治疗的优势。目前,药物治疗仍然是未控性高血压的主要治疗方法, 但其有很多缺点,如需要长期用药、副作用多、患者对医生处方的依从性差和无法根治顽 固性高血压。根据 Frost & Sullivan 的数据,约有一半的 UH/RH 患者在一年内未经医生允 许就停止服药,而约有 20%的 UH/RH 患者从一开始就不遵守处方。RDN 在替代传统药物 治疗方面具有以下优势:1)不存在患者用药依从性问题;2)更安全,避免了对肝肾功能 的副作用,且对备孕的女性也没有伤害;3)长期有效,没有耐药性问题;4)全天降低血 压,没有药物浓度的波动。

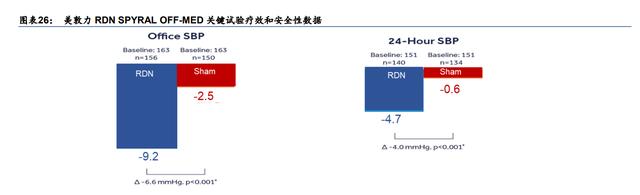

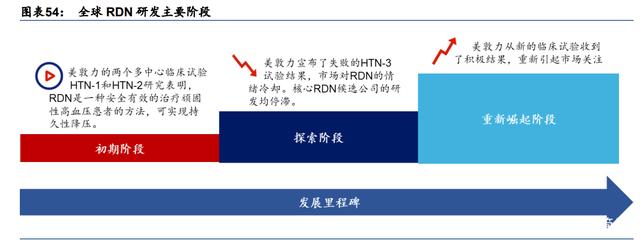

RDN 发展正踏入黄金窗口期。美敦力在收购 Ardian(一家私人公司)后开始了 RDN 的研 发。两项早期的概念验证试验(HTN-1 和 HTN-2)已经显示出初步的安全性和疗效证明, 而 Symplicity HTN-3 则未能达到其主要和次要疗效终点。

在令人失望的试验结果之后,当时主要的 RDN 市场玩家暂停了其 RDN 研发。然而美敦力失 败的原因主要是由于临床试验的设计,而不是由于 RDN 技术本身(根据 PubMed)。美敦力后 来改进了实验设计,现在已经披露了令人鼓舞的 OFF-MED 前瞻性试验的疗效和安全数据: 该试验达到了三个月时流动收缩压(SBP)变化的主要终点,24 小时 SBP 与基线相比下降 了 4.7mmHg。此外,来自全球 Symplicity 注册中心(GSR)的最新 3 年数据显示,有并发 症的高血压患者的血压都有临床意义的显著下降:与基线相比,平均-16.7mmHg,P<0.05。

Medtronics 的 Symplicity Spyral RDN 系统在 2020 年 3 月获得了美国食品和药品监督管理 局(FDA) "突破性设备认证",并且在 2020 年 12 月,另外两个厂家的 RDN 产品(Recor Medical 的 Paradise 超声波肾神经阻断系统和 SoniVie 的 Therapeutic Intra-Vascular Ultrasound 系统)也获得了该认证。这些都促使市场重燃对该技术的信心。

良好市场格局,进入壁垒高

我们看好国内 BRS 和 RDN 赛道,考虑其进入门槛高,市场参与者有限。高进入壁垒可在 未来带来潜在利益,如国家集采风险可能性较小和更高的定价权。

1) BRS 的成功推出和商业化需要:1)在产品设计和制造方面积累的行业专业知识和先 进技术;2)进行有效市场教育和推广的能力;3)提供涵盖术中所有步骤的一站式解 决方案(如 PCI);以及 4)严格的政府监管和政策。在这些对 BRS 成功上市造成影响 的要求中,我们认为临床试验中较长的随访期和大规模的病人数据是建立该赛道较高 进入壁垒的最重要因素。严格的监管和临床要求使整个研发过程在时间和资金成本高 昂,从而使潜在的进入者无法轻易进入这个市场。

2) RDN 产品的成功推出则需要:1)积累的行业技术和专业知识;2)正确的临床试验设 计并顺利向前推进;3)进行有效的市场教育和推广的能力。而在上述成功实现 RDN 商业化的要求中,我们认为 RDN 产品的设计最为重要。

综上所述,BRS 和 RDN 的开发不仅需要具有跨学科知识的人才,还需要持续、大量的资 金和时间投入。因此,我们看好 BRS 和 RDN 产品正式上市后将享有相对良好的市场前景。

集采风险小

我们认为全国集采对百心安 BRS 和 RDN 产品的影响是有限的。集采是中国政府推出的一 项持续的医疗改革政策,政府将对临床用量大、采购金额高、临床使用成熟、且市场格局 成熟(有多个市场参与者)的高值耗材试行集采政策。然而,我们认为 BRS 和 RDN 短期 内成为全国集采的目标的可能性较小,主因:1)两个产品仍需要复杂而漫长的临床试验/ 随访期进行验证;2)两者的产品技术在全球范围都比较先进;3)行业参与者数量较少;4) 在全球范围内对两个产品的研发仍处于相对早期的阶段。因此,我们相信全国集采对 BRS 和 RDN 产品的影响是有限的。(报告来源:未来智库)

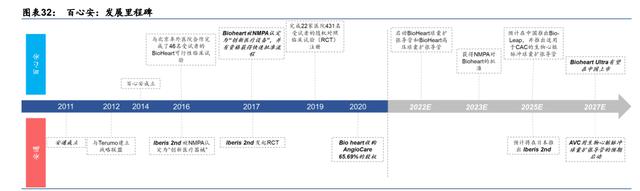

百心安:中国领先的创新介入式心血管装置公司。百心安成立于 2014 年,是一家创新医疗 器械公司,专注于开发 BRS 和 RDN 相关产品,以解决冠状动脉疾病和未控性/顽固性高血 压市场中未被满足的医疗需求。公司的使命是创新引领高品质医疗。公司目前没有商业化 的产品,但其研发管线存在两个具有较大潜力的候选产品,我们预计两者将于 2023 年实现 商业化:第二代全降解支架产品 BRS Bioheart和第二代 RDN 产品 Iberis 2nd,两者由百 心安自主研发。

管线:涵盖介入性心血管设备的全面产品组合。百心安目前的产品线涵盖 BRS、RDN 和球 囊导管,以满足中国患者未被满足的治疗需求和医生的临床需求。在 BRS 系列产品中,公 司的在研产品包括 Bioheart BRS 系统(用于冠状动脉疾病)、Bio-LeapTM 膝下 BRS 系统 (用于外周血管疾病)和具有超薄支架壁的全降解支架系统 Bioheart UltraTM(用于冠状动 脉疾病)。公司目前有一个 RDN 在研产品:Iberis 2nd RND 系统。然而,RDN 的发展在 全球范围仍处于早期阶段。公司还拥有球囊扩张导管产品管线(包含 5 个在研品种),对目 前的 BRS 产品在研管线形成良好补充。

战略:促成进一步的想象空间。百心安现阶段的战略重点是发展及拓展其研发管线、生产能 力和商业化能力。公司未来将施行更详细的战略,包括:1)快速推进临床后期产品的临床开 发和商业化;2)进一步提高研发能力,扩大产品组合;3)扩大生产能力,建立自有商业化 团队;4)扩大地理覆盖及全球据点;5)积极寻求外部合作、战略投资和收购机会。基于上 述战略,我们看好公司即将步入发展快车道,在管线扩张和收购等方面释放更多可能性。(报告来源:未来智库)

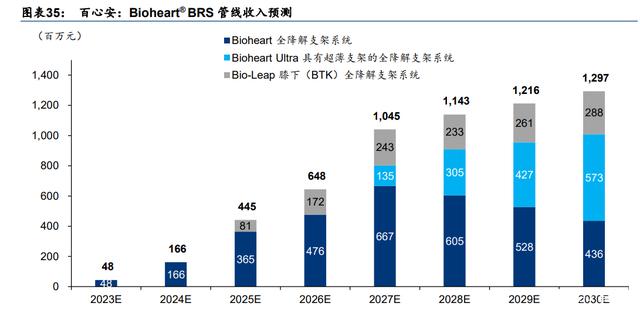

我们预计到 2030 年,百心安的生物全降解管线将贡献约 13 亿人民币的销售额,由其三个候 选产品贡献:1)Bioheart BRS 系统(我们预计其将于 3Q23 上市,2030E 预计贡献超 4.3 亿元人民币的销售收入);2)Bio-LeapTM膝下(BTK)BRS 系统(我们预计其于 2025E-2026E 上市并贡献销售收入, 预测 2030 年贡献超 2.8 亿元收入);以及 3)Bioheart UltraTM BRS 系统(我们预计其将于 2027E-2028E 上市,2030 年或将贡献超 5.7 亿元销售收入)。

Bioheart BRS 系统:或为国内第一个上市的二代生物全降解支架产品

Bioheart BRS 系统于 2016 年 7 月获得批准进行单中心可行性临床试验,目前已经收集了 30 天、6 个月、1 年和 2 年的随访数据,3 年随访数据正在收集中(已有部分可用数据读取)。 Bioheart BRS 系统目前正在进行随机对照临床试验(RCT),我们预计其将在 3Q23 上市, 并在 2030 年贡献超 4.3 亿元人民币的销售收入,其依据是:

1)由于生物全降解支架的降解能力,对药物洗脱支架有明显的替代作用,我们预计 BRS 使用比例逐年上升至 2030 年 30%水平;

2)由于支架的壁更薄,第二代生物全降解支架较一代产品有明显产品优势;

3)基于国内市场拥有充分的 PCI 手术经验,而百心安也在积极打造自有商业化团队,考虑 公司或推出中国首个上市的二代 RDN 产品,我们对 Bioheart BRS 系统在医院的准入方面 持积极态度并假设市场占有率逐年提升,直至 Bioheart UltraTM 于 2027 年上市;

4)我们假设Bioheart上市三年后于2026年进入医保(平均售价/ASP在2026年下降20%), 之后随竞争格局成熟 ASP 逐年降价 5%。

生物全降解支架对传统支架产品有明显的替代效应。我们预计到 2025 年,生物全降解支架 将取代药物洗脱支架在 PCI 手术中的使用,并在中国取得约 25%的整体市场份额。BRS 对 DES 的巨大替代效应是由以下 BRS 产品优势所驱动的:1)患者无需终身服用抗凝血药; 2)随着支架的后续降解,后期不良事件的发生将减少;3)更便于二次介入和外科冠状动 脉旁路移植;4)冠脉血管的恢复;5)不干扰 X 光、CT、MRI 检查;6)公司预测支架厚 度有望在未来达到金属支架的厚度。

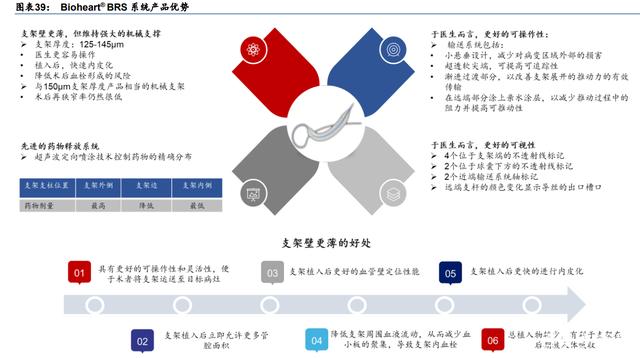

与生物全降解支架的国内同行相比,更薄的 Bioheart BRS 系统拥有更强的综合优势。与 其他国内 BRS 产品相比,百心安的第二代生物全降解支架产品在疗效和安全性方面具有更 全面的优势,包括:1)支架更薄的同时在术后可以保持更强的径向支持(百心安 Bioheart BRS 系统:125-145m,1.4N/mm;乐普 NeoVas:170m,1.4N/mm;华安 Xinsorb, 160m,1.1N/mm);2)超声波定向喷雾技术控制药物的精确分布,可持续 90 天;3)独 特的不透射线标记可确保支架植入后在 X 光下有更好的可见性;4)球囊薄、顺应性低、有 效传递部署推力的输送系统。

目前的临床数据:百心安对比海外产品更具优势。与雅培的 ABSORB 数据相比,Bioheart 生物全降解支架系统表现出更好的疗效和安全性。根据雅培的 ABSORB 三年随访结果 ( Kereiakes DJ, Ellis SG, Metzger C, et al: the 3year clinical outcomes with everolimuseluting bioresorbable coronary scaffolds: the ABSORB Ⅲ trial in 2017),雅培 候选人的病变失败率(TLF)为 11.6%,而百心安的三年试验数据仅为 8.70%。

先发优势推动百心安的 Bioheart在 2030 之前抢占可观的市场份额。凭借其显著的先发优 势,我们预计百心安 2030 年在中国将占据约 7%的 BRS 市场份额,主因:1)与第二代 BRS 竞争者的临床进度相比,我们认为百心安有望成为国内首批商业化的产品,使其能够 享受并维持显著的市场份额;2)PCI 手术的市场教育已经成熟,因此在 Bioheart BRS 商 业化后会加快产品的推广进度;以及 3)公司正着力打造商业化团队并积累业内 KOL 资源。

Bioheart UltraTM: 采用超薄支架形成富有竞争力的产品管线

除了 Bioheart 生物全降解支架系统,百心安还开发了 Bioheart UltraTM,其有望成为市场 上最薄的生物全降解支架产品之一,成为对 Bioheart BRS 的产品补充。Bioheart UltraTM 是第二代 BRS,支架非常薄,小于 85 微米,但其结构、功能和手术步骤均与 Bioheart相 似。公司已经完成了 Bioheart UltraTM 的产品设计,我们预计其将在 2023 年进入临床试验, 并在 2027E-2028E 开始商业化。我们相信 Bioheart UltraTM 的成功上市将有助于公司在面 对 BRS 技术的不断更新换代时,仍能长期保持在 BRS 领域的市场领先地位。我们预计该 产品到 2030 年将贡献超 5.7 亿元销售收入,主因:1)Bioheart UltraTM 市场份额逐渐爬坡 至 2030 年 6%水平;2)2030 年前该产品不做进医保的假设,因此 ASP 维稳。

Bio-LeapTM 生物全降解支架系统: 通过适应症扩张解锁新市场

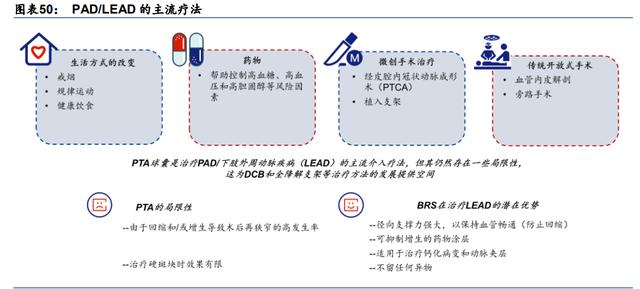

Bio-LeapTM 是公司自主开发的外周生物全降解支架候选产品,它将 BRS 技术与药物喷涂技 术相结合,适用于下肢外周动脉疾病(LEAD)。我们预计 Bio-LeapTM BRS 系统将于 2025E-2026E 上市并于 2030 年贡献超 2.8 亿元销售收入,因为:1)中国 PAD/LEAD 患者 池庞大;2)BRS 有望逐渐成为 LEAD 的下一个希望疗法(市场渗透率逐年上升至 2030 年 35%水平); 3)由于该适应症下还没有商业化的产品,因此该适应症的市场竞争格局较为 理想(我们假设上市当年占领 50%市场份额,之后随市场竞争逐渐加剧,下降至 2030 年 30%水平;以及 4)我们假设该产品上市三年后于 2028 年进入医保(ASP 下降 20%)。

PAD/LEAD 患者群庞大,仍拥有足够的渗透空间。根据 Frost & Sullivan 的数据,中国外周 动脉疾病(PAD)的患病率已从 2015 年的 4480 万增加到 2019 年的 4950 万(CAGR:2.5%)。 在 PAD 患者中,约 80%是 LEAD 患者。此外,预计 2030 年 PAD 患者人数将达到 6,230 万(2020-2030E CAGR:2.1%)。

BRS 有望成为 LEAD 的下一个有前途的疗法。LEAD 的治疗方法主要有四种:生活方式的 改变、药物治疗、微创治疗和开放手术。其中,经皮腔内血管成形术(PTA)已成为主流的 介入治疗方法之一;然而,它有一些缺点,如由于回缩和增生导致的术后再狭窄率高,以 及治疗硬斑块时效果有限。因此,这些缺点为 BRS 等创新疗法的发展留下了较大空间。尽 管支持 BRS 治疗的临床数据有限,因为它仍处于早期发展阶段,但 BRS 的一些潜在优势 有望支持其成为下一个主流疗法,包括:1)支撑力强大以避免再狭窄;2)药物涂层以抑 制增生;3)适用于治疗钙化病变和动脉夹层;4)生物可降解性,降解后不会在病人体内 留下任何东西。

市场格局理想,国内市场还没有商业化的产品。用于 LEAD 适应症的 BRS 的发展仍处于早 期阶段。根据 Frost & Sullivan,中国市场上还没有 LEAD 适应症的商业化 BRS,而百心安 是少数几家拥有针对 LEAD 适应症的生物全降解支架系统候选产品的公司之一。我们认为, LEAD 适应症下仅有两家可预见的竞争对手(根据公司招股书):雅培(RCT 正在进行中)和 先健科技(首次人体可行性测试正在进行中),这使得百心安有很大的潜力成为 LEAD 适应 症的国内先驱者(动物研究正在进行中,我们预计其上市时间为 2025-2026)。

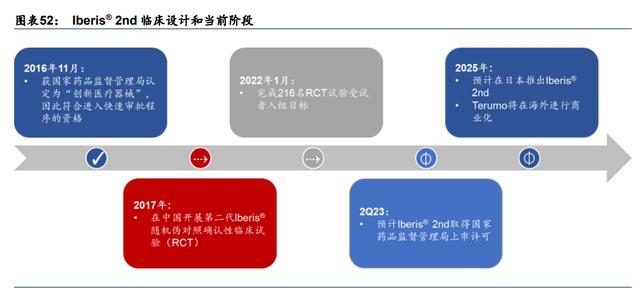

RDN:中日蓝海市场先行者

Iberis 2nd 有望解决高血压患者未满足的治疗需求。我们预计 Iberis 2nd(中国,正在进 行 RCT;日本,已完成可行性研究,即将启动 RCT)将于 2Q23 上市,2030 年该产品将 贡献超 30 亿元人民币销售收入,其驱动因素包括:

1)与其他厂商的在研肾动脉消融产品相比,Iberis 2nd 具有显著的产品设计优势(多电极 且同时允许经股动脉和经桡动脉的介入方法);

2)在美敦力RDN所推动的全新RDN时代下,公司面对良好的竞争格局和领先的临床进展;

3)利用较为简单的医生和市场教育以及 Terumo 合作,使得产品销售有望快速爬坡;

4)由于 RDN 的创新性和 UH/RH 庞大的患者群,我们预测 2023 年 RDN 的国内渗透率仅 为 0.002%,随后逐渐爬坡至 2030 年的 0.6%;而日本市场凭借美敦力的市场铺垫以及 Terumo较强的销售能力,我们预计该市场渗透率在2025年为0.05%(对比同期中国0.02%), 到 2030 年达到 0.55%水平(略低于同期中国 0.6%,主因中国后期多家厂商进行市场教育, 我们预计中国远期渗透率爬坡略快于日本);且我们预测 Iberis 2nd 凭借其先发优势有望于 中国在 2023 年取得 90%市场份额,后随市场竞争加剧,逐步递减至 2030 年的 30%;而 在日本市场由于非首个上市产品但凭借独特产品设计与 Terumo 作为强力后盾,我们预测其 市场占有率逐渐从 2025 年的 15%爬升至 2030 年的 25%;

和 5)我们预计 Iberis 2nd 在国内上市三年后进入医保,ASP 于 2026 年降价 30%;在日 本市场我们预计其在 2025E 上市后与国内保持同价。

通过独特产品设计形成竞争优势

与其他在研肾动脉消融产品相比,Iberis 2nd 具有明显的设计优势。Iberis 2nd 是世界上 唯一具有多电极并允许经股动脉介入和经桡动脉介入方法的 RDN 产品。Iberis 2nd 的主要 特点包括:1)螺旋形的消融导管尖端,以确保贴合血管;2)6F 导管鞘尺寸,以更好地适 应肾动脉的不同开口;3)主肾动脉及其分支消融;4)多电极设计(4 个电极)。

在这些特点中,多电极的设计使得消融效率提升(每个肾脏的总治疗时间不到 20 分钟), 减少了医生和患者在手术过程中辐射暴露的时间。此外多电极设计使得消融位置均匀,减 少单电极因医生依赖经验和手感对最终手术结果造成的影响。于病人而言,RDN 手术更加 微创,意味着更少的并发症,术后恢复更快。Iberis 2nd 还允许医生在经股动脉介入和经 桡动脉介入两种方法之间进行选择(目前大部分 RDN 是股动脉介入,桡动脉入路虽然路径 更长,但创伤更小,术后恢复更快),这为医生提供了更好的灵活性,为病人确定更适合的 解决方案。

RDN 获得认可,在中国和日本取得先发优势

RDN 的全球研发打开了希望窗口。美敦力 HTN-3 试验的失败影响了研究人员和医生对 RDN 技术的信心。然而随着试验设计改进,美敦力的关键试验获得令人鼓舞的数据且获得 FDA “突破性疗法”认证,重燃市场关注。RDN 已成为高血压治疗领域的一颗冉冉新星。

没有商业化同行的良好市场格局。目前,中日两个市场都没有商业化的 RDN 产品,中、日 两市场目前各有四/三个处于临床阶段的射频消融候选产品。我们预计 Iberis 2nd 将成为国 内仅有的四个在研射频消融产品中第一个商业化的产品。在中国,主要的竞争者包括美敦 力(ON-MED:RCT 进行中)、魅丽纬叶(RCT 正在进行)和信迈(RCT 正在进行)。在 日本,主要的竞争者包括美敦力和 Otsuka-ReCor(RCT 进行中)。尽管 Iberis 2nd 的品牌 知名度无法与全球巨头美敦力相媲美,但 Iberis 2nd 的设计优势以及 Terumo 的支持将会 确保其在全球市场上的份额。

由于简单的手术步骤,市场教育更加容易。基于比其他高度创新的术式(例如经导管主动 脉瓣置换术 TAVR)更容易的市场教育,我们预计到 2030E 年,Iberis 2nd 在中国和日本 将分别取得约 30%/25%的市场份额。RDN 是全球最前沿的治疗方法之一,然而手术步骤 较为简单,手术步骤与传统的经皮冠状动脉介入手术相似,医生经历三次指导下手术就可 以独立操作,意味着医生的学习曲线会比较快的提升。

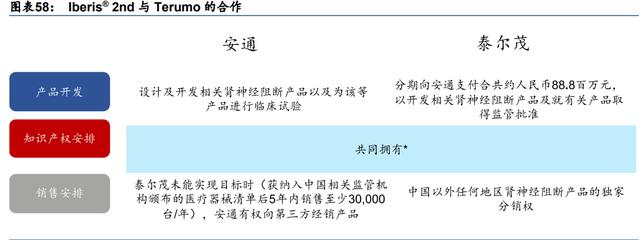

借助与 Terumo 的战略联盟进军全球市场

商业化联盟有利于全球渗透,我们认为到 2030E 年可占全球销售的重要地位。百心安将利 用 Terumo 的成熟平台,在 Iberis 2nd 上市后实现全球分销。Terumo(股票代码:4543 JP) 是一家在东京证券交易所上市的医疗器械制造商。它拥有广泛的产品组合,涵盖心血管介 入解决方案、输血和细胞治疗。Terumo 目前控制着百心安控股子公司安通约 24.31%的股 份。借助其在 160 多个国家的全球分销网络,Terumo 将负责 Iberis 2nd 的海外销售和海 外注册工作,主要在日本(准备启动随机对照临床试验)和欧洲(获得 CE 标志)区域。

球囊导管候选产品

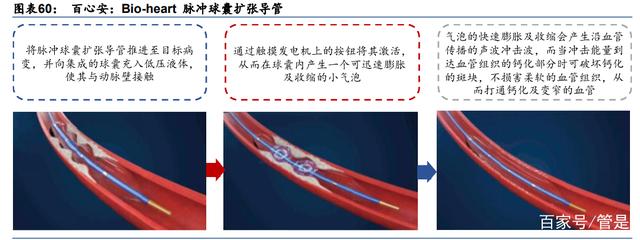

百心安的研发管线还包括五个候选球囊导管,它们将为生物全降解支架的植入提供全套解 决方案。这些候选产品包括:1)Bioheart球囊扩张导管和 Bioheart高压球囊扩张导管, 设计用于扩张前及扩张后的过程中进行支架展开(我们预计其在 2022E-2023E 上市,豁免 临床试验));以及 2)三个 Bioheart脉冲球囊扩张导管(动物试验),适用于去除冠状动脉 钙化(CAC)、周围血管钙化(PVC)和主动脉瓣钙化(AVC)。我们认为这三个产品很可 能是在中国最早推出的产品之一。

球囊扩张导管:与全降解支架管线形成协同。两种球囊扩张导管(我们预计其在 2022-2023 年上市,豁免临床试验)属于三类医疗器械,用于扩大病人体内的狭窄开口或通路,以提 高经心肌的血流。它也被用于 PCI 手术,以确保支架的成功植入,从而与全降解支架产品 形成协同。

脉冲球囊扩张导管:国内市场空缺下的潜在第一梯队选手。正在开发的百心安脉冲球囊扩 张导管是利用血管内碎石术(IVL)中的声压波来清除血管钙化(VC)。由于目前没有公认 的治疗 VC 的标准,目前的主要治疗方法包括动脉瘤切除术和血管内碎石术。与其他 VC 治 疗方法相比,脉冲球囊导管治疗 IVL 有几个优点:更安全、更有效、更容易使用。我们预 计 CAC、PVC 和 AVC 适应症下的脉冲球囊扩张候选产品(均在动物试验中)将分别于 2025、 2025-2026 和 2027-2028 上市,有很大潜力成为国内市场先行者。由于在中国还没有脉冲 球囊导管进入临床试验阶段,因此中国的竞争格局是良好的。这给百心安留下了一个尚未 开发的市场和较大的增长空间。

远见卓识的管理层

由在心血管介入医疗器械行业拥有超过 25 年经验的创始人兼首席执行官汪立先生领导, 百心安拥有一支富有远见和经验丰富的管理团队,均拥有超 10 年的行业专业知识和成熟的 创业和技术背景。团队包括:1)首席执行官汪立先生,历任其他领先的医疗器械公司的高 管,包括微创,易生科技,以及上海凯利泰(300326.SZ);2)首席财务官王云磬先生, 在医疗行业和资本市场拥有超过 15 年的会计、财务和投资经验;以及 3)首席医疗官 Bradley Stewart Hubbard,在医疗器械行业拥有超 25 年经验,曾在 Gateway Medical、Lychron 和 Guidant Corporation 任职。

精品研发团队赋能未来创新

我们看好百心安研发团队拥有深入的行业知识和全球视野。全降解支架技术负责人蔡涛先 生是 3D 打印领域的专家,拥有超过 8 年的行业经验。RDN 技术负责人张晨朝先生是一位 拥有超过 10 年行业经验的导管技术专家。百心安目前拥有 11 项 Bioheart专利和 9 项 Iberis 2nd 专利。此外,还在知名期刊上发表了相关的学术研究,如《Circulation: Cardiovascular Interventions》和《Journal of Advanced Therapies and Medical Innovation Sciences》。

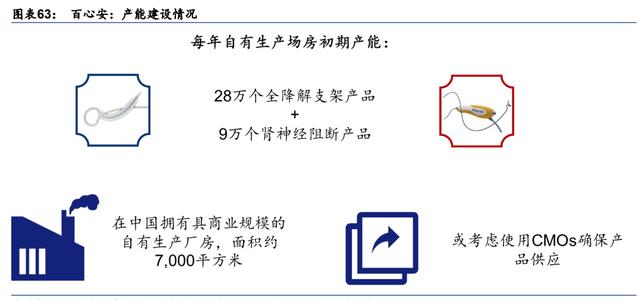

生产计划:为商业化夯实基础

在核心产品商品化前,生产能力整装待发。百心安在 2021 年末完成了在位于上海浦东区张 江高新科技园区新厂房的装修和建设工作。位于该厂房内的两层净化车间已经投入使用(车 间占地面积 3,600 平方米),保障商品上市后的生产(年产能:RDN 90,000 件,BRS 280,000 件)。考虑到 2023 年上市的核心产品,公司或考虑采取混合生产模式,将部分生产外包给 CMOs(合同生产组织),以确保产品供应。

为保证产品上市,商业化准备工作逐步推行

当前的商业化准备工作使百心安与其他还未产生收入的同行区别开来:由于缺乏商业化的 产品,百心安还没有内部销售和营销团队。但百心安将实施多项商业化战略,以保证核心 产品的成功上市。在国内市场,该公司的商业化工作包括:1)建立内部营销团队,覆盖中 国大多数省市;2)在临床阶段积累 KOL 和医院资源,积极讨论在研候选产品,进行产品 演示并对医生进行培训;3)持续参与行业相关学术会议。在全球市场上,公司将利用与泰 尔茂的合作关系,扩大其销售网络。

内部团队建设叠加外部学术积累,保证国内上市后顺利推行产品。我们预计公司将在 2022E 年初建立内部销售和营销团队,然后在 2023 年推出核心产品 BRS 和 RDN。从临床阶段就 积累的 KOL 和医院资源也预示着产品的成功上市。Bio-heart 正与北京阜外医院、北京安贞 医院和上海瑞金医院等一流的心血管医院合作,进行 BRS 和 RDN 产品的临床试验。

公司与知名医生保持密切的合作关系,以获得相关在研管线的重要反馈,并在学术领域积 累声誉。公司还积极参加行业内学术会议,如冠状动脉多学科与介入治疗学会议和中国介 入治疗学会。这些都会助力产品上市后医生学习曲线的提升,并在产品正式上市前积累一 定品牌知名度。

与强大的合作伙伴合作,扩大海外版图。在海外市场,百心安还将利用与 Terumo 的合作关 系来确保 RDN 的商业化。Terumo 在全球拥有完善和成熟的销售网络。这有助于百心安在 国外市场更加了解当地市场,并减轻商业化的部分压力,从而使其能够更专注于生产和研 发。此外,公司也在积极寻求外部合作、战略投资和收购的机会。

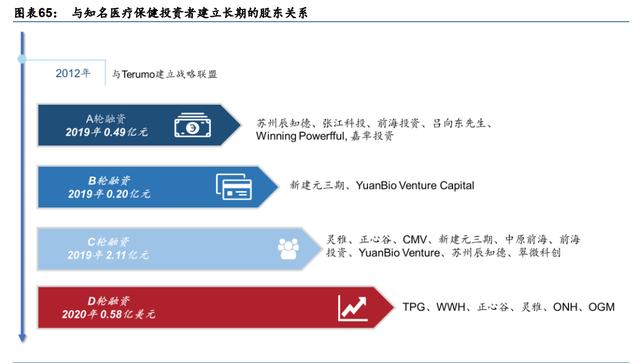

与知名医疗保健投资者建立长期的股东关系

获得知名医疗投资者的认可。百心安在 IPO 前经历了四轮融资。主要投资者包括 OrbiMed、 Legend Capital、TPG 和 Loyal Valley Capital 等专业医疗基金。

收入:由 Bioheart和 Iberis 2nd 的商业化驱动

考虑百心安最近的产品 Bioheart 球囊扩张导管与 Bioheart 高压球囊扩张导管将于 2022 年 上 市 , 我 们 在 2022 年 预 测 该 公 司 不 产 生 任 何 销 售 收 入 。 我 们 预 测 百 心 安 将 在 2021/2022/2023 年实现收入 0/0.28/2.07 亿元人民币,主因公司两个核心收入贡献产品将 于 2023E 上市。我们预测百心安的收入增长是由以下因素驱动的:1)手术中使用的第二 代 BRS 产品和 RDN 产品的市场持续渗透;2)公司的 Bioheart和 Iberis第二代产品的成 功上市;以及 3)主要产品商业化后保持市场份额。

费用:以研发与销售费用为主

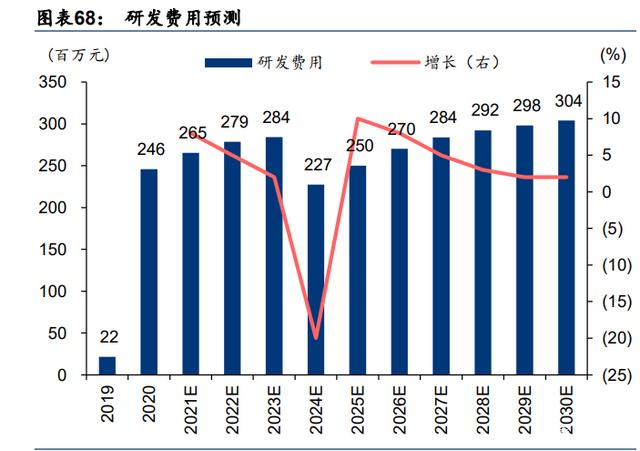

研发费用:研发费用是百心安的主要支出,我们预计基于公司专注于内部开发产品的战略, 研发费用将持续增长。目前的研发费用主要包括测试费、员工福利开支、所用原材料和消耗 品的成本、折旧费用和其他;2019/2020 年的研发费用为 0.22/2.46 亿元人民币,我们预计此 后将稳步增长,在 2021E/2022E/2023E 分别达到 2.65/2.79/2.84 亿元。此外公司的股权激 励费用将在 2020-2023 年间进行摊销,因此我们预测 2024 年研发费用将有显著所下降。

营销费用:公司在目前阶段没有任何销售和营销费用。然而,我们认为公司至少需要在 Bioheart BRS 和 Iberis 2nd 等核心产品正式上市前一年建立其内部销售和营销团队,并 且需要加大营销力度以确保更多的市场份额。因此,我们预计该公司将在 2022 年开始产生 销售和营销费用(2021E/2022E/2023E 为 0.00/0.25/0.43 亿元人民币)。

综上,我们预计百心安在 2021E-2023E 将取得净利润损失 3.11/3.29/2.51 亿元,主要由于 产品上市前所产生的营销费用和研发费用。我们预计受重磅 BRS/RDN 产品上市后规模渐 起影响,百心安将于 2025 年盈亏平衡。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)