政策面:集采加速国产替代、新建卒中中心加速疗法渗透

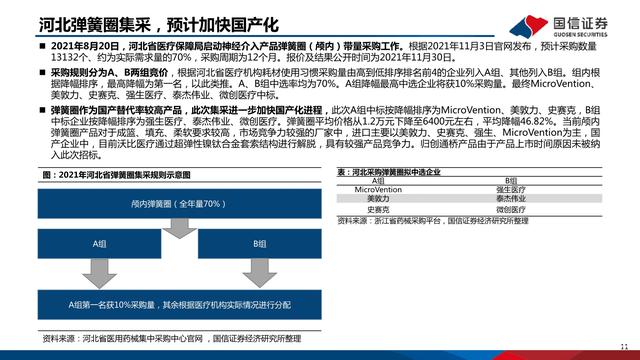

高值耗材国家带量采购趋于常态化,已完成两类集采。2021年9月23日国务院办公厅发布《“十四五”全民医疗保障规划》,预计 2025年各省(自治区、直辖市)国家和省级高值医用耗材集中带量采购品种达5类以上,当前已完成冠脉支架、骨科关节共2类全国 性集采,地方性集采降价省级联动、区域性集采常态化。各省份及联盟医用高值耗材的带量采购经验化、常态化。人工晶体、脊柱植 入物、体外诊断试剂等高值耗材加快国产化。区域性集采将经验化、成熟化,突破难集采、疗法渗透低、进口市占比高等问题,逐渐 由药品、低值耗材过渡到高值耗材。神经介入区域性集采在浙江、河北陆续落地,神经介入市场进入国产化加速放量阶段。

国产创新医疗器械审批加速。2017年10月8日中国中央办公厅、国务院办公厅颁布《关于深化审评审批制度改革鼓励药品医疗器械创 新的意见》(意见)规定符合条件的医疗器械,特别是国家科技重大事项和国家重点研发计划支持,以及由国家临床医学研究中心开 展临床医学研究中心的临床试验,经中心管理部门认可给予优先审评审批。

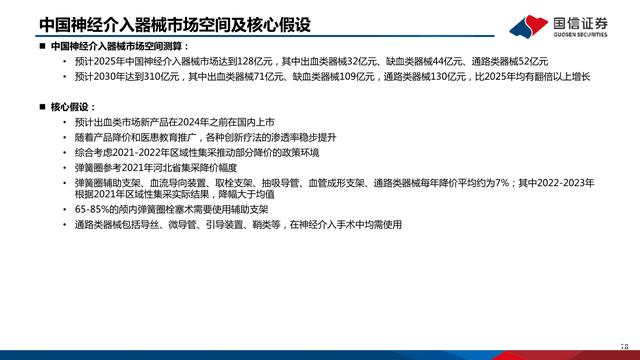

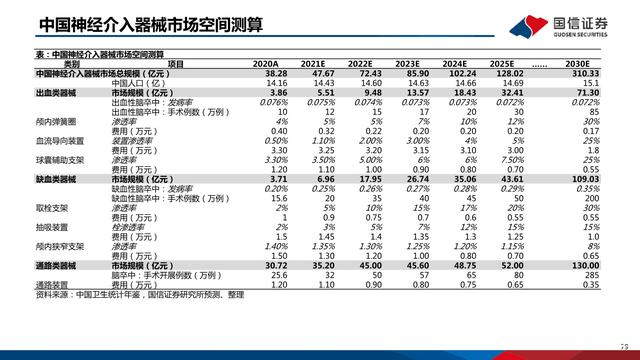

神经介入器械市场空间超300亿,国产创新产品迅速推出

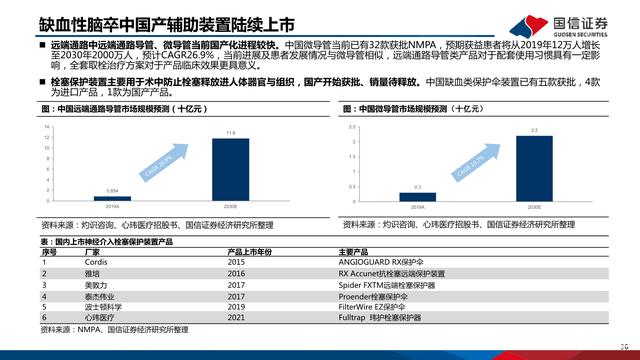

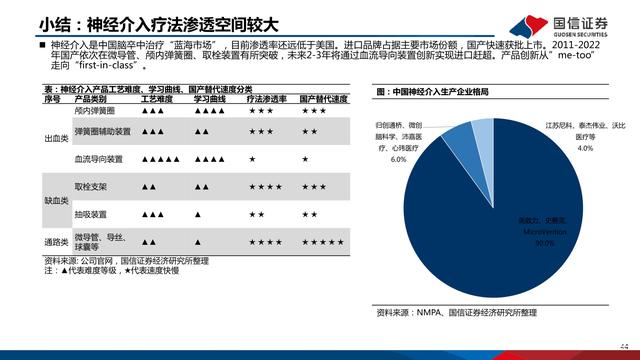

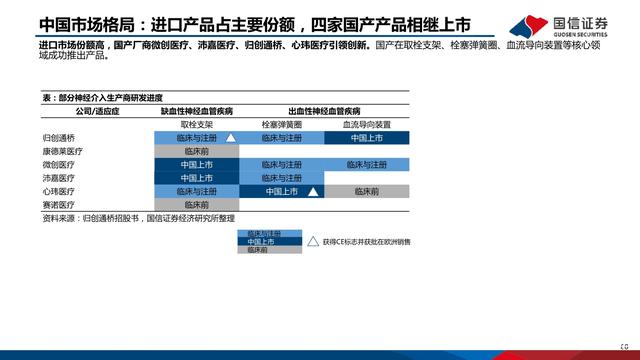

根据2021中国脑卒中防治指导规范,脑卒中是2019年中国首要死因,患病达1480万人 。由于人口老龄化,近年脑卒中发病率持续上 升,而中国神经介入手术普及率仍较低。2016-2030年新发脑卒中患者预计将增加1.18亿,治疗渗透率待提升,预计2030年市场空间 将超300亿元。中国目前已有5款取栓支架、9款球囊、14款远端通路导管、32种微导管获得NMPA批准上市。国产产品最早获批的是 弹簧圈。美敦力已有超过32款神经介入产品,国产超17款上市,国产技术创新及进口替代仍有较大空间。、

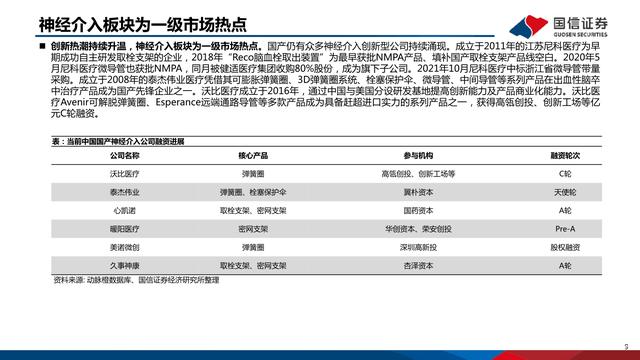

国产神经介入公司纷纷登陆资本市场

近年国产神经介入公司纷纷登陆资本市场。国产神经介入器械企业在二级市场现有三家“专精特”公司:沛嘉医疗、归创通桥、心玮 医疗。沛嘉医疗的弹簧圈经历十年研发与产品迭代。归创通桥和心玮医疗在脑卒中板块完成缺血线与出血线产品的国产商业化。先瑞 达医疗、赛诺医疗通过布局颅内球囊支架切入神经介入赛道。康德莱医疗也在神经介入通路产品进行布局。2021年7月30日神经抽吸 装置制造商禾木生物工程向港交所递交招股书。2021年12月29日微创脑脑科学向港交所递交招股书。(报告来源:未来智库)

脑卒中及脑血管概览

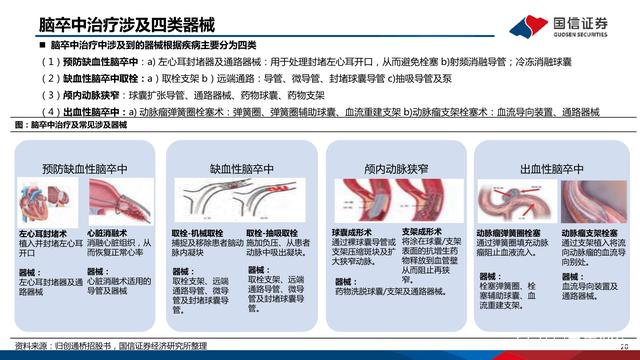

脑卒中发病于颅内动脉异常。脑卒中是一组突发的局部脑血液循环障碍引起神经功能障碍的疾病总称,脑卒中的发生与颅内动脉(大脑 动脉)密切相关。出血性脑血管疾病:颅内动脉瘤、脑动静脉畸形、颈动脉海绵窦瘘、硬脑膜动静脉瘘、各类型脊髓血管畸形、儿童先 天性脑血管病(如大脑大静脉动脉瘤样扩张)、顽固性鼻出血等。缺血性脑血管疾病:颈动脉及大脑中动脉异常、椎基底动脉狭窄、脑 静脉窦血栓、急性脑梗塞等。脑卒中主要四种发病类型为蛛网膜下腔出血、脑出血、短暂性脑缺血、脑梗死(缺血性),占比分别为7%、 19%、8%、66%。预计2030年中国缺血性脑卒中发病率将超过25.4%;出血性脑卒中发病率将超过15.2%;颅内动脉狭窄发病率超过 8.2%。脑卒中发病率高、死亡率高。

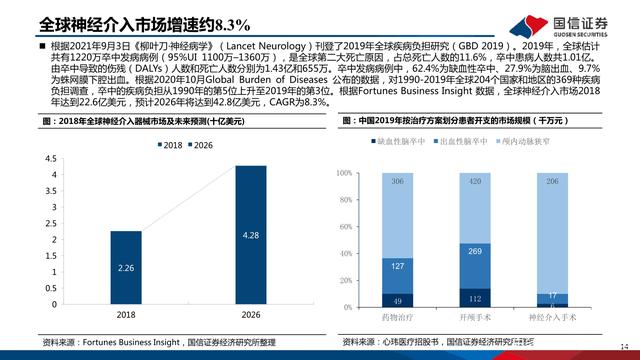

全球神经介入市场增速约8.3%

共有1220万卒中发病病例(95%UI 1100万–1360万),是全球第二大死亡原因,占总死亡人数的11.6%,卒中患病人数共1.01亿。 由卒中导致的伤残(DALYs)人数和死亡人数分别为1.43亿和655万。卒中发病病例中,62.4%为缺血性卒中、27.9%为脑出血、9.7% 为蛛网膜下腔出血。根据2020年10月Global Burden of Diseases 公布的数据,对1990-2019年全球204个国家和地区的369种疾病 负担调查,卒中的疾病负担从1990年的第5位上升至2019年的第3位。根据Fortunes Business Insight 数据,全球神经介入市场2018 年达到22.6亿美元,预计2026年将达到42.8亿美元,CAGR为8.3%。

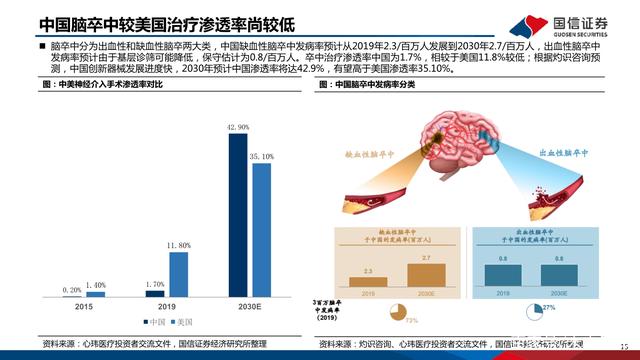

中国脑卒中较美国治疗渗透率尚较低

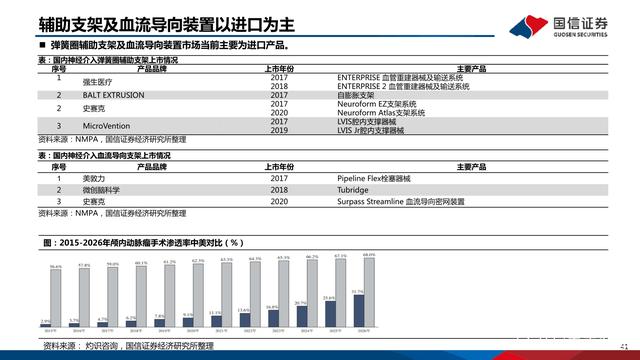

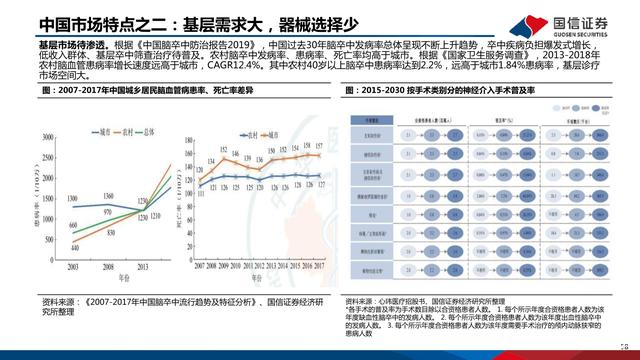

脑卒中分为出血性和缺血性脑卒两大类,中国缺血性脑卒中发病率预计从2019年2.3/百万人发展到2030年2.7/百万人,出血性脑卒中 发病率预计由于基层诊筛可能降低,保守估计为0.8/百万人。卒中治疗渗透率中国为1.7%,相较于美国11.8%较低;根据灼识咨询预 测,中国创新器械发展进度快,2030年预计中国渗透率将达42.9%,有望高于美国渗透率35.10%。

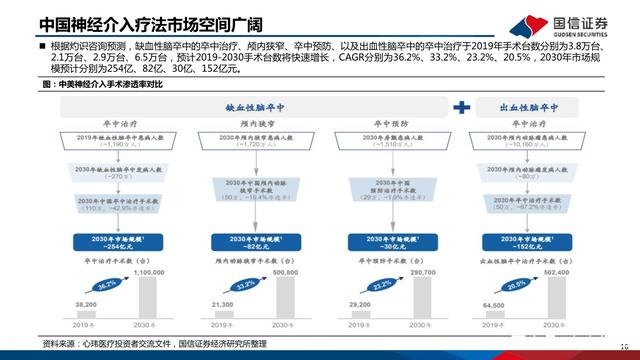

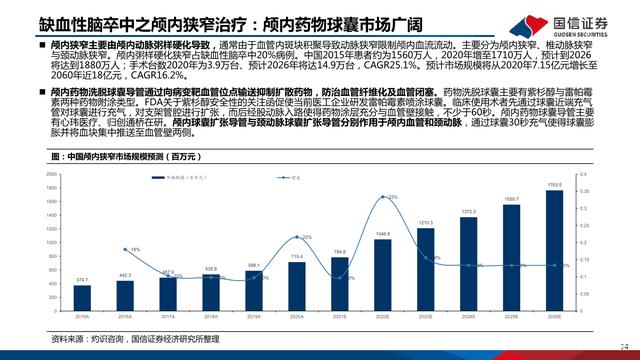

中国神经介入疗法市场空间广阔

根据灼识咨询预测,缺血性脑卒中的卒中治疗、颅内狭窄、卒中预防、以及出血性脑卒中的卒中治疗于2019年手术台数分别为3.8万台、 2.1万台、2.9万台、6.5万台,预计2019-2030手术台数将快速增长,CAGR分别为36.2%、33.2%、23.2%、20.5%,2030年市场规 模预计分别为254亿、82亿、30亿、152亿元。

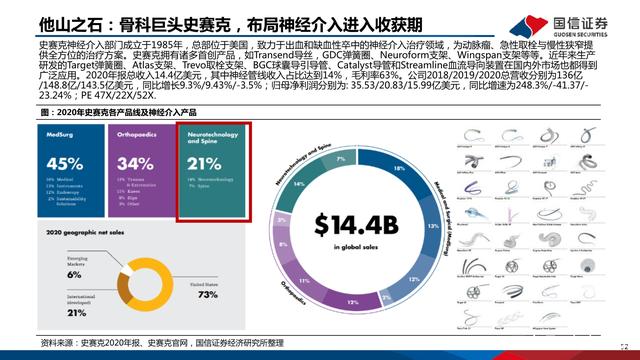

国际医疗器械公司积极布局神经介入板块

从全球来看,神经介入领军企业分为两类:1)神经介入“专精特”类公司如Penumbra Inc;2019、2020公司神经业务板块营收分别达到2.16亿、2.68亿美元。 2)平台型公司:美敦力、史赛克,2020年神经板块业务收入分别为: 21.47亿,20.09亿(神经调控类)美元。

平台型公司神经板块布局之路:1)柯惠医疗于2010年以26亿美元收购2000年成立的神经介入公司EV3, 后美敦力又在2014年以426 亿美元收购柯惠医疗,神经介入自此成为美敦力领军业务之一;2)史赛克于2011年初以15亿美元收购波士顿科学神经介入部门,完 成出血性脑卒中产品布局;同年9月1.35亿美元收购Concentric Medical 缺血性脑卒中业务,2012年收购以色列Surpass Medical, 自此完成神经介入产品线布局。3)著名日本医疗器械生产商泰尔茂于2006年收购MicroVention完成脑卒中产品线布局,全球神外生 产商Integra于2017年收购强生Codman业务。

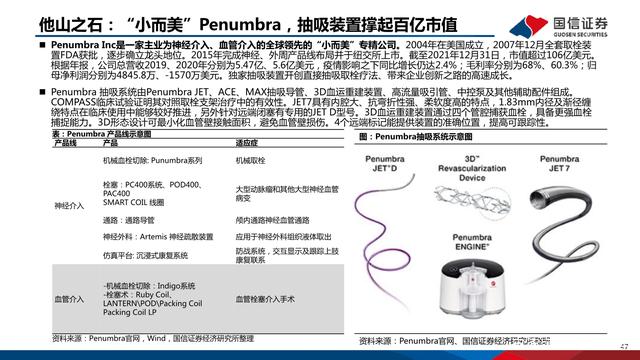

他山之石:“小而美”Penumbra,抽吸装置撑起百亿市值

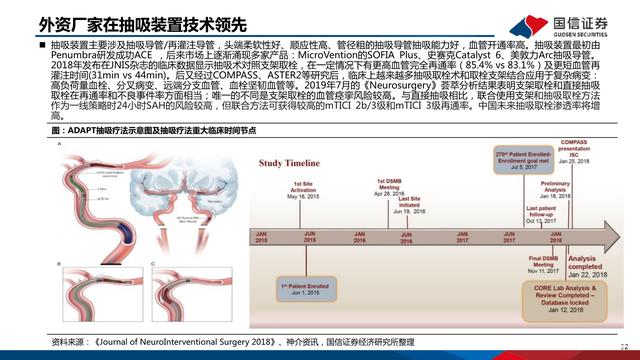

Penumbra Inc是一家主业为神经介入、血管介入的全球领先的“小而美”专精公司。2004年在美国成立,2007年12月全套取栓装 置FDA获批,逐步确立龙头地位。2015年完成神经、外周产品线布局并于纽交所上市。截至2021年12月31日,市值超过106亿美元。 根据年报,公司总营收2019、2020年分别为5.47亿、5.6亿美元,疫情影响之下同比增长仍达2.4%;毛利率分别为68%、60.3%;归 母净利润分别为4845.8万、-1570万美元。独家抽吸装置开创直接抽吸取栓疗法、带来企业创新之路的高速成长。

Penumbra 抽吸系统由Penumbra JET、ACE、MAX抽吸导管、3D血运重建装置、高流量吸引管、中控泵及其他辅助配件组成。 COMPASS临床试验证明其对照取栓支架治疗中的有效性。JET7具有内腔大、抗弯折性强、柔软度高的特点,1.83mm内径及渐径缠 绕特点在临床使用中能够较好推进,另外针对远端闭塞有专用的JET D型号。3D血运重建装置通过四个管腔捕获血栓,具备更强血栓 捕捉能力。3D形态设计可最小化血管壁接触面积,避免血管壁损伤。4个远端标记能提供装置的准确位置,提高可跟踪性。

中国神经介入手术量:快速增长,集中在头部医院

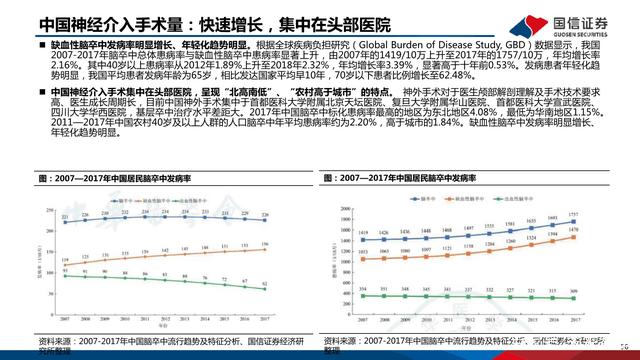

缺血性脑卒中发病率明显增长、年轻化趋势明显。根据全球疾病负担研究(Global Burden of Disease Study, GBD)数据显示,我国 2007-2017年脑卒中总体患病率与缺血性脑卒中患病率显著上升,由2007年的1419/10万上升至2017年的1757/10万,年均增长率 2.16%。其中40岁以上患病率从2012年1.89%上升至2018年2.32%,年均增长率3.39%,显著高于十年前0.53%。发病患者年轻化趋 势明显,我国平均患者发病年龄为65岁,相比发达国家平均早10年,70岁以下患者比例增长至62.48%。

中国神经介入手术集中在头部医院,呈现“北高南低”、“农村高于城市”的特点。神外手术对于医生颅部解剖理解及手术技术要求 高、医生成长周期长,目前中国神外手术集中于首都医科大学附属北京天坛医院、复旦大学附属华山医院、首都医科大学宣武医院、 四川大学华西医院,基层卒中治疗水平差距大。2017年中国脑卒中标化患病率最高的地区为东北地区4.08%,最低为华南地区1.15%。 2011—2017年中国农村40岁及以上人群的人口脑卒中年平均患病率约为2.20%,高于城市的1.84%。缺血性脑卒中发病率明显增长、 年轻化趋势明显。

中国神经介入市场快速增长

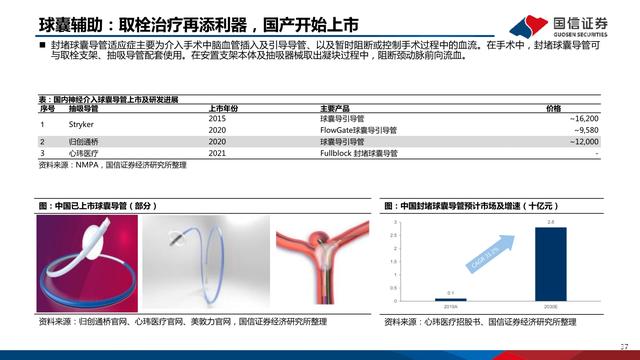

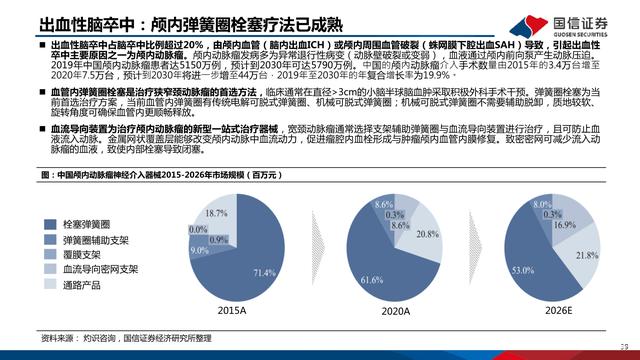

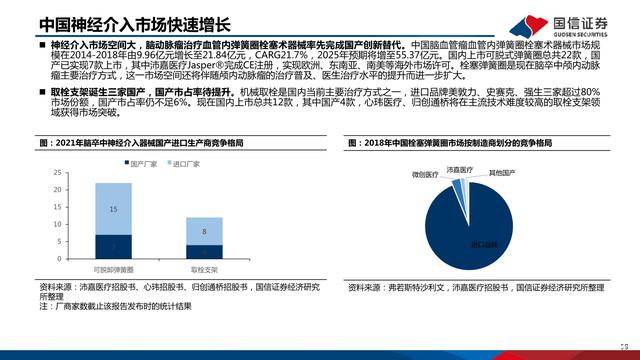

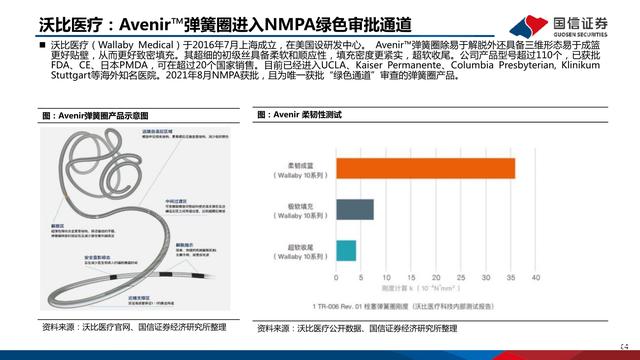

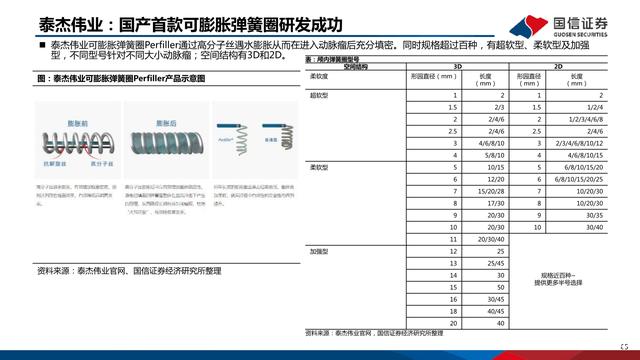

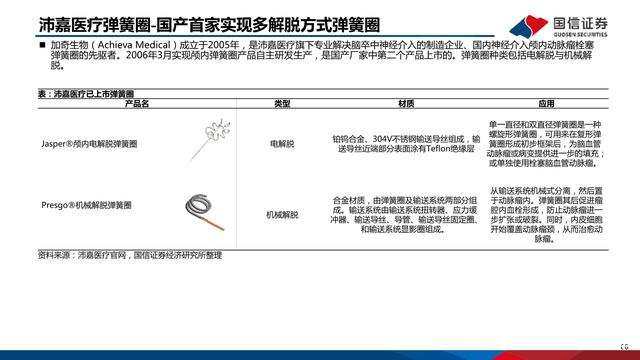

神经介入市场空间大,脑动脉瘤治疗血管内弹簧圈栓塞术器械率先完成国产创新替代。中国脑血管瘤血管内弹簧圈栓塞术器械市场规 模在2014-2018年由9.96亿元增长至21.84亿元,CARG21.7%,2025年预期将增至55.37亿元。国内上市可脱式弹簧圈总共22款,国 产已实现7款上市,其中沛嘉医疗Jasper完成CE注册,实现欧洲、东南亚、南美等海外市场许可。栓塞弹簧圈是现在脑卒中颅内动脉 瘤主要治疗方式,这一市场空间还将伴随颅内动脉瘤的治疗普及、医生治疗水平的提升而进一步扩大。

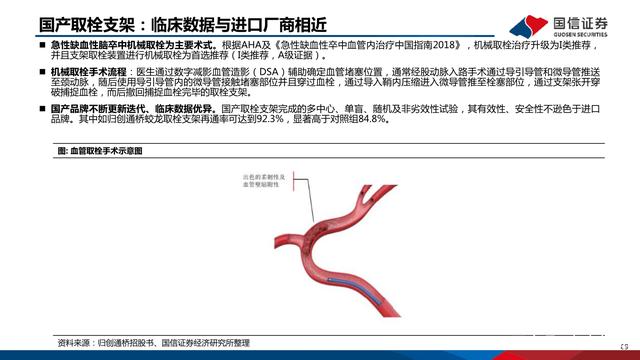

取栓支架诞生三家国产,国产市占率待提升。机械取栓是国内当前主要治疗方式之一,进口品牌美敦力、史赛克、强生三家超过80% 市场份额,国产市占率仍不足6%。现在国内上市总共12款,其中国产4款,心玮医疗、归创通桥将在主流技术难度较高的取栓支架领 域获得市场突破。(报告来源:未来智库)

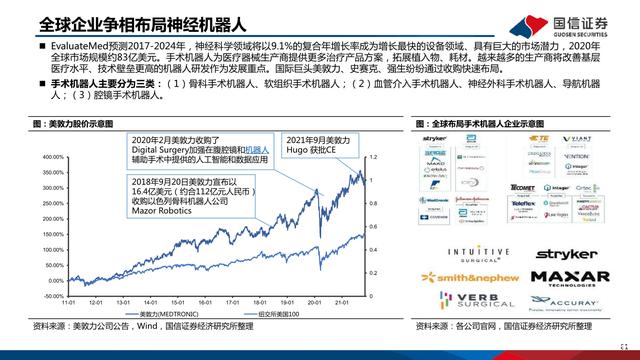

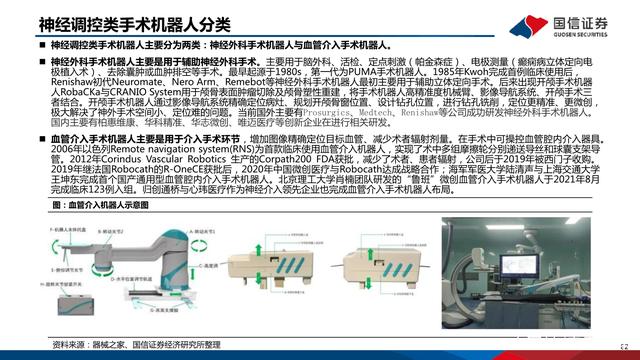

全球企业争相布局神经机器人EvaluateMed预测2017-2024年,神经科学领域将以9.1%的复合年增长率成为增长最快的设备领域、具有巨大的市场潜力,2020年 全球市场规模约83亿美元。手术机器人为医疗器械生产商提供更多治疗产品方案,拓展植入物、耗材。越来越多的生产商将改善基层 医疗水平、技术壁垒更高的机器人研发作为发展重点。国际巨头美敦力、史赛克、强生纷纷通过收购快速布局。

手术机器人主要分为三类:(1)骨科手术机器人、软组织手术机器人;(2)血管介入手术机器人、神经外科手术机器人、导航机器 人;(3)腔镜手术机器人。

国际骨科巨头布局神经手术机器人

国际骨科巨头之一美国捷迈邦美(Zimmer Biomet)创立于1927年,2019年ROSA Knee、ROSA One Brain、ROSA One SpineFDA获批,成为第一个拥有FDA批准的脑、脊柱、膝关节手术机器人的公司。在ROSA Brain的基础上更新研制出ROSA One Brain神经外科机器人,可完成神经外科手术辅助,覆盖从活检、立体脑电图(SEEG)到深度闹刺激(DEB)和内镜、心室、鼻腔检查等。 2013年公司进入中国市场。

国产神经外科机器人创新赶超

《“十三五”规划纲要》、《中国制造2025》等政策鼓励医疗器械创新。“十三五”时期,我国机器人产业规模快速增长,2020年营 业收入突破1000亿元,制造业机器人密度是全球平均水平的近2倍。《机器人产业发展规划(2016-2020)》中提出力争到2025年, 形成一批具有国际竞争力的领军企业及一大批创新能力强、成长性好的专精特新“小巨人”企业,建成3至5个有国际影响力的产业集 群。

2021年12月工信部发布《“十四五”医疗装备产业发展规划》解读,提出了在医疗装备技术水平不断提升中,医疗装备需要在预 防、诊断、治疗、康复、健康促进、公共卫生等领域实现规模化应用,医疗机器人使用是其中应用之一。自2000年起,国产手术机器 人先后诞生出华志微创、柏惠维康、华科精准等多个制造企业。中国有可能凭借产业链优势和本土工程师红利在医疗机器人领域实现 弯道超车,在未来5-10年达到世界一流水平。2018-2022年,华科精准完成神经外科导航系统三款产品获批NMPA,归创通桥与心 玮医疗也纷纷布局血管介入手术机器人。

归创通桥:国产神经介入先行者,技术领先、管线齐全

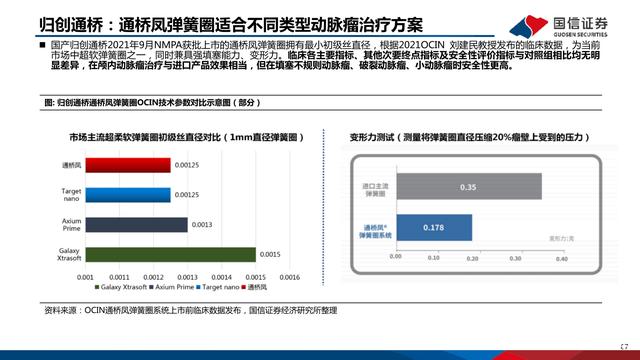

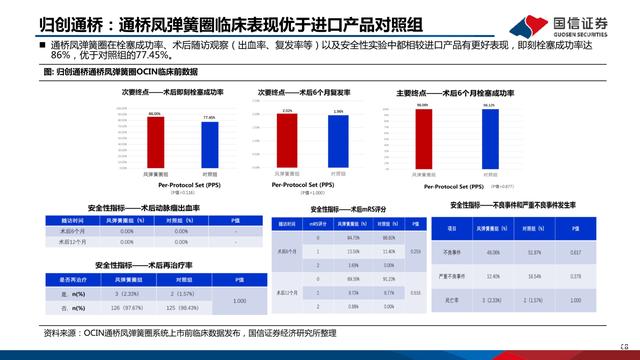

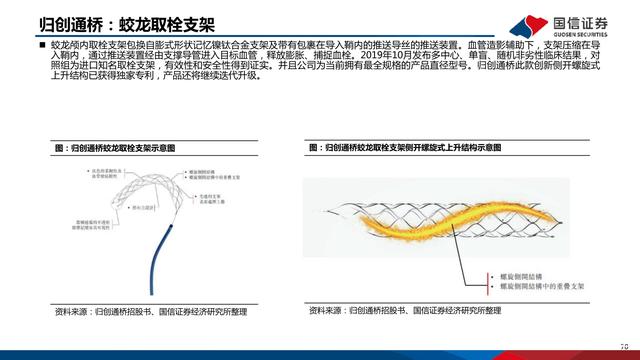

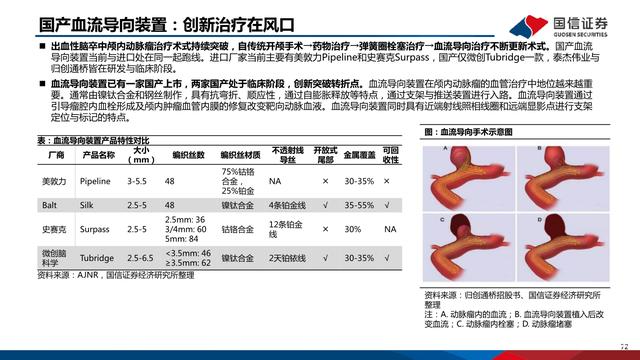

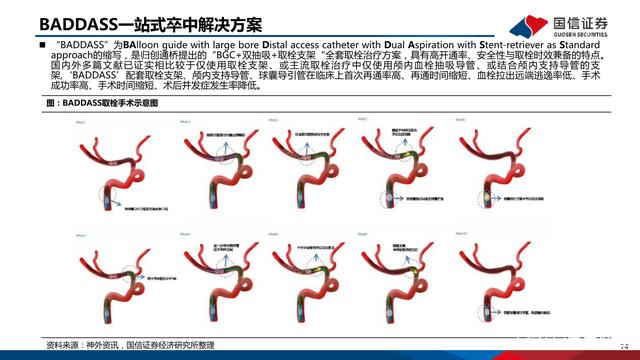

归创通桥成立于2012年,是神经介入和外周血管行业的领导者。神经产品线覆盖五大类别:缺血性、出血性、颅动脉、狭窄、血管通 路,是国产管线最齐全的企业。核心产品有蛟龙取栓支架、颅内动脉瘤栓塞弹簧圈等,6款已注册、5款临床注册中。两款产品CE获批, 打开海外市场。多款产品通过创新医疗器械特别审批程序获得优先上市。公司具备优异研发能力与专利组合能力。预计2025年底前还 将有15款神经血管介入产品获批。公司推出独特的“BADDASS”全套取栓方案在国内外临床研究中呈现优异性能,麒麟血流导向装 置已完成2项临床入组。销售覆盖超过1500家医院,销售团队平均工作年限超过10年,具备先发优势。2021H1神经介入产品营收 4200万,占总营收60%,伴随下半年产品获批上市,2022年营收有望高速增长。

先瑞达医疗:血管介入领域国产先行者

先瑞达于2011年被长青医疗器械所收购,启动外周球囊扩张导管(PTA)和药物涂层球囊(DCB)产品研发,2012年DCB产品在十二五期 间被列入国家科技支撑计划。2014年公司被提名为北京经济技术开发区“核心企业”,DCB与PTA产品CE获批,2015年膝上DCB获 得NMPA批准。2020年膝下DCB获NMPA批准,为全球首款膝下DCB产品。公司四大核心技术包含药物涂层技术、抽吸平台技术、射 频消融技术、高分子材料技术。

心玮医疗:产业背景获风投加持,产线不断拓宽

心玮医疗是神经介入领域的先行者,截至2021H1已有7款产品上市,涵盖五大类:预防类、缺血性、出血性、颅内动脉瘤、通路类。 公司同时也布局电生理治疗射频、冷冻、脉冲产品、血管介入机器人、神经导航系统。颅内狭窄药物球囊为全球首款上市产品、 Captor取栓支架为首款国产二代显影支架,最早完成取栓类系列治疗产品布局。 多家著名资本投资:公司继2020年7月24日完成8900万美元C轮融资之后,2020年9月、12月又获得LYFE Columbia、 SherpaStrokemed、Lake Bleu、高瓴资本等机构投资。