一、发展背景:在需求和政策的背景下,医用耗材逐步发展

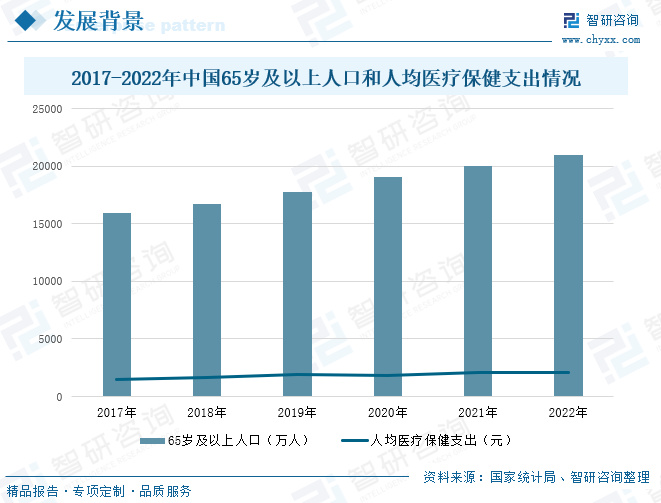

数据显示,65岁及以上的人口呈现增长趋势,从15961万人增加到20978万人。人口逐渐老龄化,对医疗服务的需求将会逐渐增加,进而促进医用耗材的市场需求的增长,同时随着经济的快速增长,人们的生活水平逐渐提高,人均消费支出在医疗保健方面逐渐增加,有利于促进医用耗材行业市场规模的增长。在政策方面,近几年来,国家重点关注医用耗材集中带量采购方面,在2022年5月发布的《深化医药卫生体制改革2022年重点工作任务》中,提出国家层面开展一批脊柱类高值医用耗材集中带量采购。对国家组织采购以外用量大、采购金额高的药品耗材,指导各省份至少各实施或参与联盟采购实施1次集中带量采购,提高药品、高值医用耗材网采率。

二、发展现状:医用耗材应用广泛,市场规模呈现持续增长状态

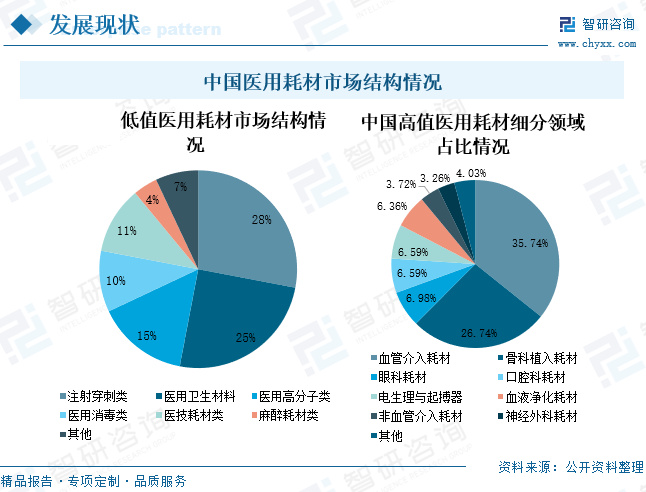

由于我国医用耗材种类繁多,数量庞大,现阶段对医用耗材还没有统一的分类标准,但是,根据医用耗材在实际应用的价值性,一般可以分为低值医用耗材和高值医用耗材。从低值医用耗材市场结构来看,注射穿刺类和医用卫生材料的占比超过50%,目前可以分为输注类、穿刺类、护理类、专科类和消费类,其应用领域非常广泛,加之随着人口老龄化逐渐加深、诊疗次数的提升等因素的影响,注射穿刺类产品需求量逐渐上升,未来发展潜力巨大。从高值医用耗材细分领域占比情况来看,血管介入耗材占比达到35.74%,位居第一,在2021年市场规模达到432亿元。从总体上来看,医用耗材主要受下游需求的影响,市场规模呈现逐年增长的状态,从2017年的1404亿元增加到2021年的2690亿元。

三、企业格局:医用耗材相关企业毛利率较高,市场竞争较为激烈

惠泰医疗主要产品包括电生理、冠脉通路和外周血管介入医疗器械。该公司的医疗器械营业收入呈现上升趋势,从营业成本来看,惠泰科技的医疗器械营业成本逐渐上涨,导致毛利率整体处于平稳状态,在69%左右浮动。乐普医疗主要从事泛心血管疾病相关的医疗器械、药品的研发、生产和销售工作,其中医疗器械是该公司的核心业务,2021年该公司的营业收入为61.69亿元,从营业成本来看,惠泰医疗营业成本逐年增加,进而导致公司毛利率的下降,2021年公司毛利率降至58.31%。可见,医用耗材相关企业毛利率虽有下降趋势,但是整体水平较高,行业竞争较为激烈。

四、发展趋势:国产替代进程加快,医用耗材迎来黄金发展期

近年来,随着人口老龄化、消费升级以及新医改带来的支付能力提升,医院数量以及医护人员的增加远远跟不上市场需求,供不应求成为当前“看病难”的主要矛盾,促使了中国医疗行业整体的蓬勃发展,医疗耗材行业迎来黄金发展期。同时,为了促进医用耗材国产替代化趋势,国家发布一系列政策来促进行业的发展,在集中带量采购政策的推动下,国内头部企业以价格优势不仅提升了市场份额,还占据了渠道优势、赢得了医生信任,为以后更多的新产品进入医院打下了很好基础,另外,由于不少高值医用耗材的中标价降幅很大,国内企业短期承压,已持续加大研发投入力度,以获得新的利润增长点。

关键词:医用耗材、人口老龄化、市场规模、国产化趋势

一、发展背景:在需求和政策的背景下,医用耗材逐步发展

伴随着经济的快速增长,人们的生活水平逐渐提高,对健康问题越来越重视,在医疗保健方面的支出越来越多,根据国家统计局数据,医疗保健支出从2017年的1451元增加到2022年的2120元。同时,我国老龄化程度加剧,在医疗方面有着较大的需求,数据显示,65岁及以上的人口也呈现增长趋势,从15961万人增加到20978万人。需求量的逐渐增长促使医疗器材持续增加,医用耗材的市场规模将逐步扩大。

医疗行业关乎着国民生命安全,一直都是国家发展过程中关注的重点行业,但是,近年来,部分医用耗材价格虚高、过度使用等问题频繁出现,医用耗材市场乱象,为保障行业朝着规范化趋势有序发展,国家发布一系列措施来监管医用耗材行业。在2023年发布的《关于加强医药集中采购领域知识产权保护的意见》中,我国政府提出重点关注医用耗材中涉及知识产权风险的产品。在2022年5月发布的《深化医药卫生体制改革2022年重点工作任务》中,提出国家层面开展一批脊柱类高值医用耗材集中带量采购。对国家组织采购以外用量大、采购金额高的药品耗材,指导各省份至少各实施或参与联盟采购实施1次集中带量采购,提高药品、高值医用耗材网采率。

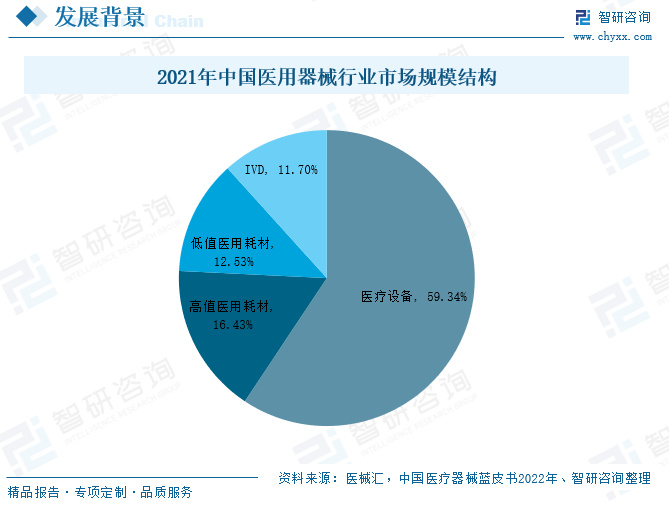

2021年,就国家政策支持以及人们对健康的重视程度,我国医用器械行业呈较快发展,从其市场规模结构来看,医疗设备的占比达到最高,为59.34%,而医用耗材按照价值的不同,划分为高值医用耗材和低值医用耗材,其中高值医用耗材占比相对较高,为16.43%,其次是低值医用耗材,占比为12.5%,体外诊断(IVD)占比为11.70%。

二、发展现状:医用耗材应用广泛,市场规模呈现持续增长状态

由于我国医用耗材种类繁多,数量庞大,现阶段对医用耗材还没有统一的分类标准,但是,根据医用耗材在实际应用的价值性,一般可以分为低值医用耗材和高值医用耗材。低值医用耗材虽然价格较低,但是用量较大,与患者的切身利益息息相关,从低值医用耗材市场结构来看,注射穿刺类和医用卫生材料的占比超过50%,其中注射穿刺类占比为28%,医用卫生材料占比为25%。而高值医用耗材在价格方面不占优势,但是对安全性有严格的要求,临床使用较大,从高值医用耗材细分领域占比情况来看,血管介入耗材占比达到35.74%,位居第一,其次是骨科植入耗材,占比达到26.74%,眼科耗材排名第三,占比达到6.98%。

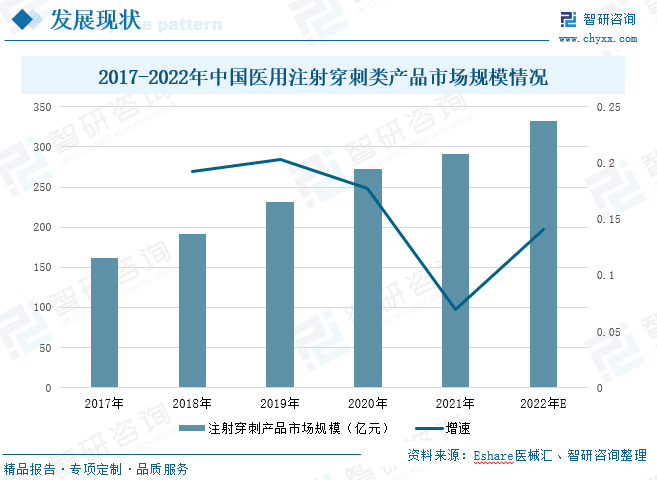

注射穿刺类医用耗材目前可以分为输注类、穿刺类、护理类、专科类和消费类,其应用领域非常广泛,加之随着人口老龄化逐渐加深、诊疗次数的提升等因素的影响,注射穿刺类产品需求量逐渐上升,未来发展潜力巨大,其市场规模呈现稳定增长态势。据统计,在2021年我国医用注射穿刺类产品市场规模达到291亿元,较2020年同比上涨了6.99%,预计2022年仍保持增长态势,以14.09%的速度增长到332亿元。

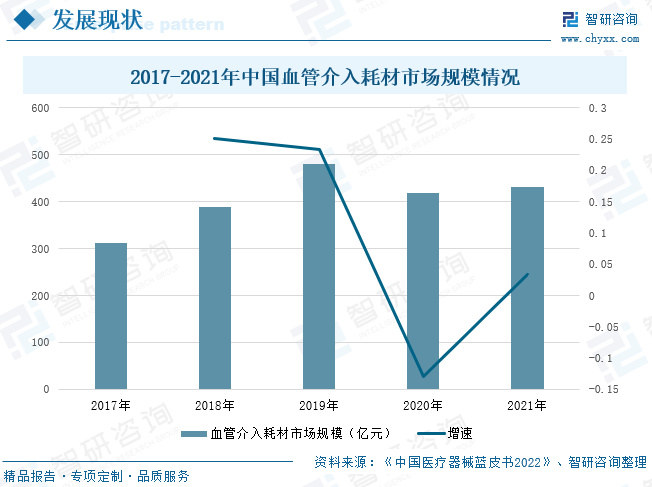

血管介入耗材是指血管介入手术中使用的高值耗材,利用穿刺针、导丝、导管等耗材经血管途径将其导入病变部位进行的微创治疗,根据治疗部位可以分为:心血管介入耗材、脑血管介入耗材和外周血管介入耗材。根据数据统计,在2017-2019年间,中国血管介入耗材市场规模逐渐上升,但到2020年市场规模下降,这主要是因为当年国家组织高值医用耗材冠脉支架集中带量采购,导致产品价格下降,进而导致市场规模缩减91亿元,2021年,中国血管介入耗材市场规模达到432亿元,较2020年增长幅度较小,为3.35%。

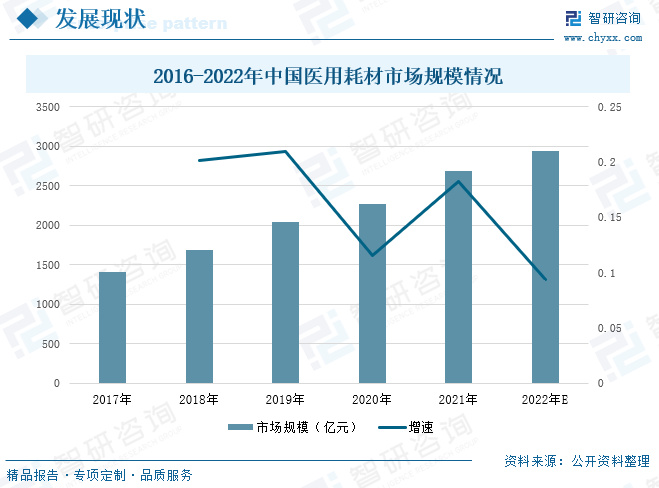

近年来,医用耗材受下游需求的影响,市场规模呈现逐年增长的状态,从2017年的1404亿元增加到2021年的2690亿元,预计未来随着老龄人口的增加,各种慢性疾病发病率逐年攀升,医疗机构诊疗人数以及住院人数快速增加。庞大的诊疗患者尤其住院治疗患者基数为医用耗材行业发展带来了极大的市场空间。2022年医用耗材的市场规模将达到2942亿元,较2021年同比增长了9.37%。

三、企业格局:医用耗材相关企业毛利率较高,市场竞争较为激烈

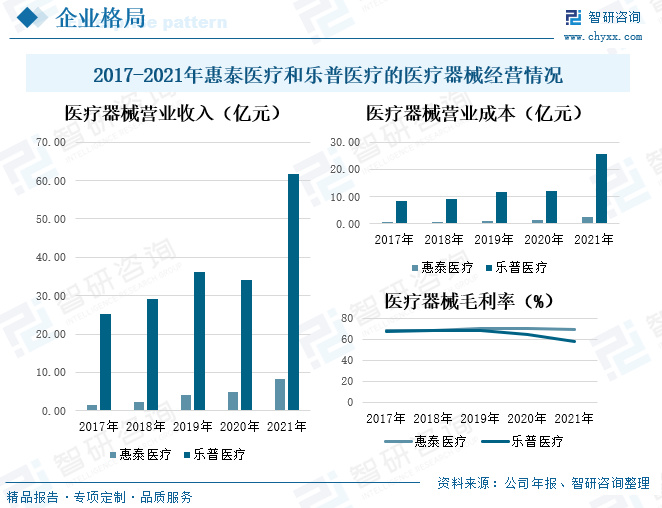

惠泰医疗是一家专注于电生理和介入医疗器械的研发、生产和销售的高新技术企业,已形成了以完整冠脉通路和电生理医疗器械为主导,外周血管和神经介入医疗器械为重点发展方向的业务布局。其主要产品包括电生理、冠脉通路和外周血管介入医疗器械。根据数据显示,该公司的医疗器械营业收入呈现上升趋势,2021年该公司的医疗器械营业收入达到8.23亿元,较2020年同期增加3.45亿元,同比上升72.17%,这主要是受公司持续深化市场开拓,加强渠道管理等因素的影响。从营业成本来看,惠泰科技的医疗器械营业成本逐渐上涨,导致毛利率整体处于平稳状态,在69%左右浮动。

乐普医疗主要从事泛心血管疾病相关的医疗器械、药品的研发、生产和销售工作,致力于搭建泛心血管领域的医疗器械、药品、医疗服务及健康管理一体化平台。其中医疗器械是该公司的核心业务,从营业收入来看,2020年受疫情及国家组织冠脉支架集采的影响,医疗器械营业收入下降,同比降低1.05%,到2021年该公司的营业收入增加到61.69亿元,同比增长81.43%。从营业成本来看,惠泰医疗营业成本从2017年的8.32亿元增加到2021年的25.72亿元,进而导致公司毛利率的下降,2021年公司毛利率降至58.31%。

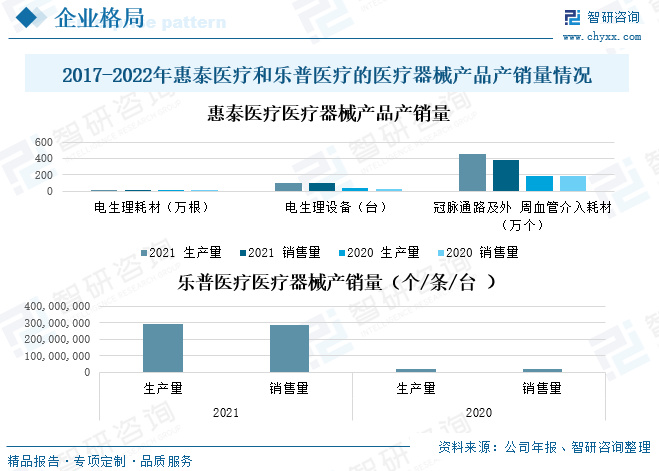

随着全球人口自然增长,人口老龄化程度提高,以及发展中国家经济增长,长期来看全球范围内医疗器械市场将持续增长,因此相关企业对于医疗器械的产销量将会持续增加。其中惠泰医疗的医疗器械按产品可以分为电生理、冠脉通路类、外周介入类、OEM四大类,根据产销量数据来看,电生理耗材、电生理设备和冠脉通路及外周血管介入耗材的产销量在2020-2021年间处于上升状态。乐普医疗的医疗器械可以分为泛心血管类、IVD、外科、麻醉等,2021年医疗器械生产量同比增长1245.49%,销售量同比增长1295.49%。

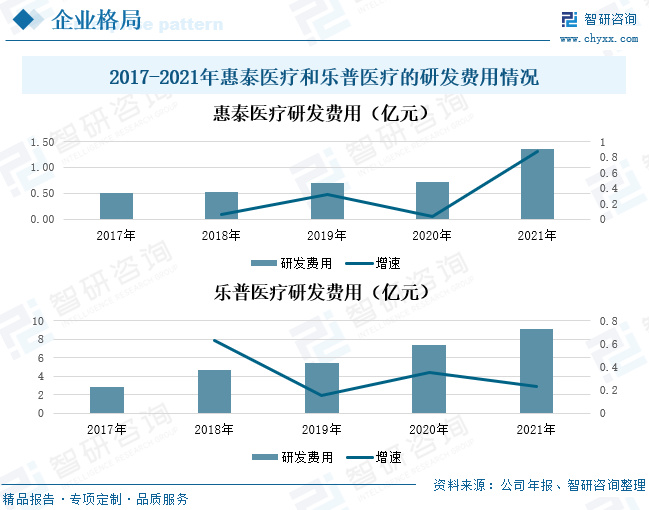

惠泰医疗始终坚持研发及创新,通过持续和高效的研发投入,不断强化和巩固在血管介入医疗器械领域的研发实力,根据数据显示,惠泰医疗研发费用从2017年的0.5亿元持续增加到2021年的1.35亿元,在2021年其增长速度达到了88%。乐普医疗为深耕泛心血管创新医疗器械,近年来持续性保持高比例研发投入,在在研产品梯队

上建立了较强的核心竞争力,据统计,在2021年该公司的研发费用达到9.08亿元,较2020年同比增长了23%。

相关报告:智研咨询发布的《2023-2029年中国医用耗材行业市场需求分析及未来前景规划报告》

四、发展趋势:国产替代进程加快,医用耗材迎来黄金发展期

1、受下游行业需求的影响,医用耗材迎来高速发展

随着中国医疗卫生事业的发展,医用耗材在医疗服务中的作用越来越重要。医用耗材不仅有助于提高检查的安全性,防止医、患和患、患之间因医疗器械导致疾病传播,而且很多产品,如一次性手术包、植入性高值耗材等,对于疾病治疗效果有至关重要的影响,其质量安全关乎患者的健康与生命。近年来,随着人口老龄化、消费升级以及新医改带来的支付能力提升,医院数量以及医护人员的增加远远跟不上市场需求,供不应求成为当前“看病难”的主要矛盾,促使了中国医疗行业整体的蓬勃发展,医疗耗材行业迎来黄金发展期。

2、国产替代趋势明显

近年来,我国高频颁布政策鼓励国产医疗器械发展,国内医疗器械企业迎来黄金机遇期。而高值医用耗材作为医疗器械重要细分市场,经过多年的快速发展,品类齐全。但是,由于长期以来国内大多数细分领域市场仍以进口为主,其中高值医用耗材的大部分市场份额被国外厂商所占据,只有少数品种国产拥有一定地位。为此,国家发布一系列政策来促进行业的发展,例如,在集中带量采购政策的推动下,国内头部企业不仅可实现市场份额的加速提升,还占据了渠道优势、赢得了医生信任,为以后更多的新产品进入医院打下了很好基础。国产耗材也开始迎来发展的春天。

3、行业集中度进一步提高,企业研发投入力度增强

受国家带量采购政策的影响,导致医用耗材价格逐渐下降,虽然这对国内头部企业来说,在产品价格上占据优势,在产能以及供货能力方面同样具备优势,但是,这导致中小企业难以与头部企业抗衡,促使行业集中度进一步提升,另外,由于不少高值医用耗材的中标价降幅很大,对国内企业的业绩造成了一定的短期压力,不少企业已持续加大研发投入,以获得新的利润增长点。